Понимание маркет-мейкеров: хищники серой зоны, почему они так важны для криптомира?

Автор оригинала: Мин Юнг

Оригинальный перевод: TechFlow

Краткое содержание

-

Маркет-мейкеры вносят значительный вклад в снижение волатильности и транзакционных издержек, обеспечивая значительную ликвидность, обеспечивая эффективное проведение сделок, повышая доверие инвесторов и обеспечивая более плавное функционирование рынков.

-

Маркет-мейкеры используют различные структуры для обеспечения ликвидности, наиболее распространенными из которых являются протоколы кредитования токенов и модели хранения. В протоколах кредитования токенов маркет-мейкеры заимствуют токены у проектов для обеспечения ликвидности рынка на определенный период (обычно 1-2 года) и получают в качестве компенсации опционы колл. С другой стороны, модель удержания предполагает, что маркет-мейкеры получают компенсацию заaiподдержание ликвидности в долгосрочной перспективе, обычно за счет ежемесячных комиссий.

-

Как и на традиционных рынках, четкие правила и положения для деятельности маркет-мейкеров играют жизненно важную роль в бесперебойном функционировании рынка криптовалют. Рынок криптовалют все еще находится на ранней стадии развития, и существует острая необходимость в разумных правилах для предотвращения незаконной деятельности и обеспечения честной конкуренции. Эти правила во многом помогут повысить ликвидность рынка и защитить инвесторов.

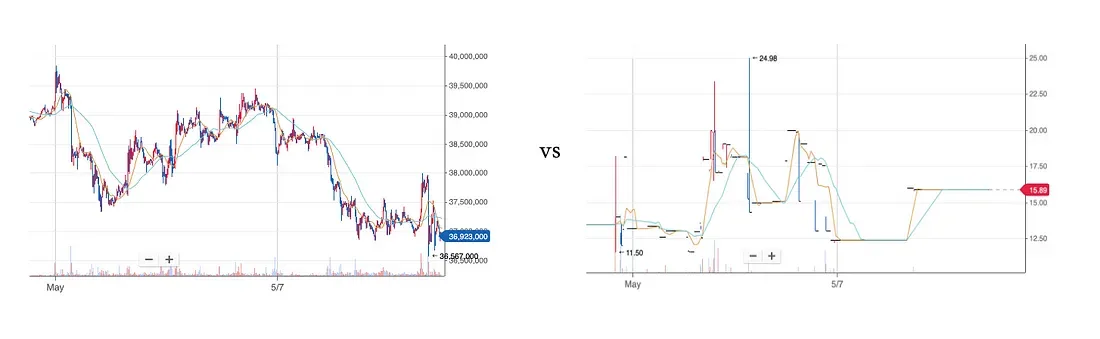

На каком рынке вы хотите торговать?

Источник: Исследования Престо Исследования Престо

Последние события на рынке криптовалют вызвали всплеск интереса к маркет-мейкерам и концепции маркет-мейкинга. Однако маркет-мейкеров часто неправильно понимают и рассматривают как возможность манипулировать ценами, включая печально известные схемы «накачки и сброса», а точная информация об истинной роли маркет-мейкеров на финансовых рынках недостаточна. Новые проекты часто остаются слепыми к значимости маркет-мейкеров и часто ставят под сомнение их необходимость, поскольку их токены вот-вот будут перечислены. На этом фоне цель данной статьи — объяснить, что такое маркет-мейкеры, важность их роли и их функции на рынке криптовалют.

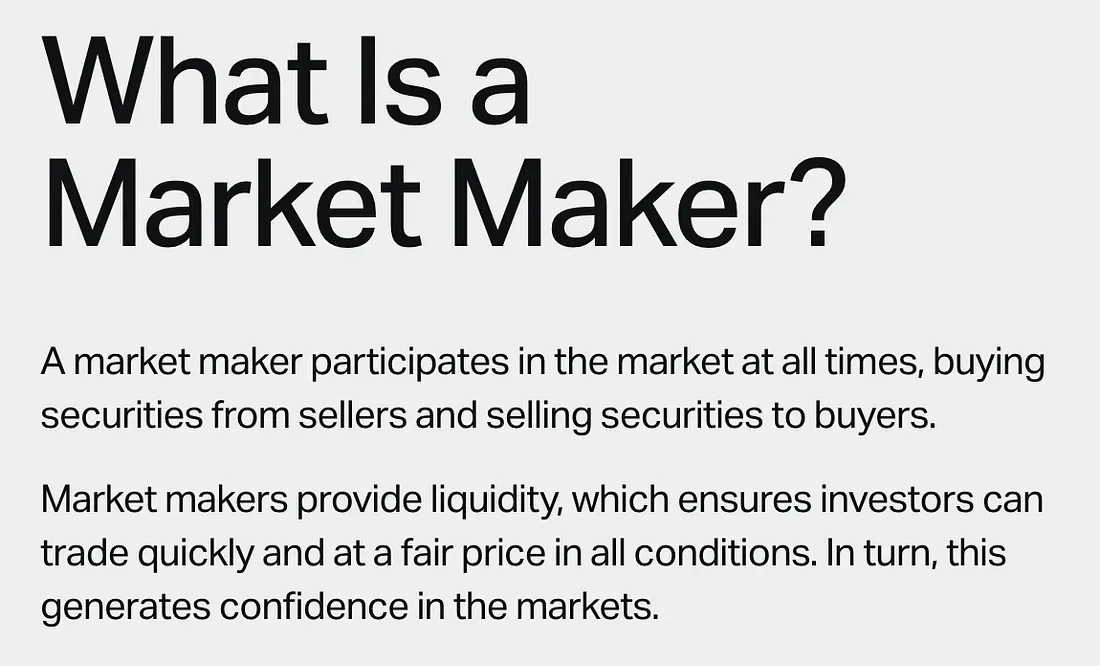

Что такое маркет-мейкер?

Маркет-мейкеры играют жизненно важную роль в поддержании постоянной ликвидности на рынке. Обычно они делают это, предоставляя котировки на покупку и продажу. Покупая у продавцов и продавая покупателям, они создают среду, в которой участники рынка могут торговать в любое время.

Это можно сравнить с ролью продавцов подержанных автомобилей, которых мы часто видим в нашей повседневной жизни. Точно так же, как эти дилеры позволяют нам продавать имеющиеся у нас автомобили и покупать подержанные автомобили в любое время, маркет-мейкеры выполняют аналогичную функцию на финансовых рынках. Глобальный маркет-мейкер Citadel дает следующее определение маркет-мейкеров:

Рисунок 2. Традиционные финансовые рынки определяют роль маркет-мейкеров

Источник: Исследования Престо.

Маркет-мейкеры также играют решающую роль на традиционных финансовых рынках. На Nasdaq в среднем на каждую акцию приходится около 14 маркет-мейкеров, то есть в общей сложности около 260 маркет-мейкеров. Кроме того, на рынках, которые менее ликвидны, чем акции, таких как облигации, сырьевые товары и иностранная валюта, большинство транзакций проводится через маркет-мейкеров.

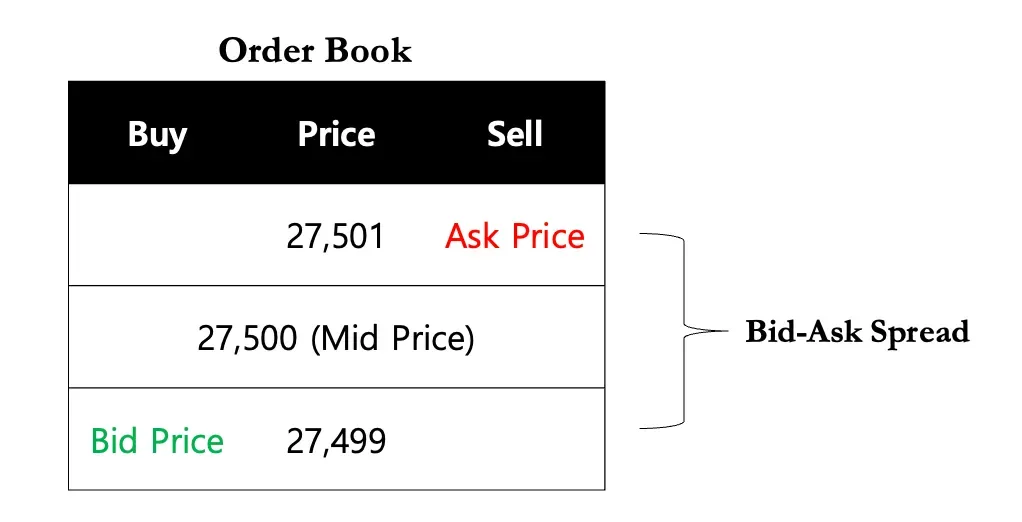

Прибыль и риски маркет-мейкеров

Маркет-мейкеры получают прибыль за счет разницы между ценами спроса и предложения финансовых инструментов. Поскольку цена спроса выше цены предложения, маркет-мейкеры получают прибыль, покупая финансовый инструмент по более низкой цене и продавая тот же финансовый инструмент по более высокой цене (т. е. спреду спроса и предложения).

Рисунок 3: Спред спроса и предложения

-

Рассмотрим ситуацию, когда маркет-мейкер одновременно предлагает бид $27,499 и аск $27,501 за актив. Если эти ордера исполняются, маркет-мейкер покупает актив по цене $27,499 и продает его по цене $27,501, тем самым получая прибыль в размере $2 ($27,501 – $27,499), что представляет собой спред между ценой покупки и продажи.

-

Эта концепция согласуется с упомянутым ранее примером дилера подержанных автомобилей, где дилер покупает подержанный автомобиль, а затем продает его по несколько более высокой цене, получая прибыль от разницы между ценой покупки и продажи.

Однако важно отметить, что не вся маркет-мейкерская деятельность приносит прибыль, и маркет-мейкеры действительно могут нести убытки. На быстро волатильных рынках цена конкретного актива может резко двигаться в одном направлении, в результате чего исполняется только один бид или один аск, но не оба сразу. Маркет-мейкеры также сталкиваются с риском запасов, который представляет собой риск, связанный с невозможностью продать актив. Этот риск существует, поскольку маркет-мейкеры всегда держат часть своих маркет-мейкерских активов для обеспечения ликвидности.

Например, в одном сценарии продавец подержанных автомобилей покупает машину, но не может найти покупателя, а рецессия приводит к падению цен на подержанные автомобили, поэтому дилер понесет финансовые потери.

Зачем нам нужно создание рынка?

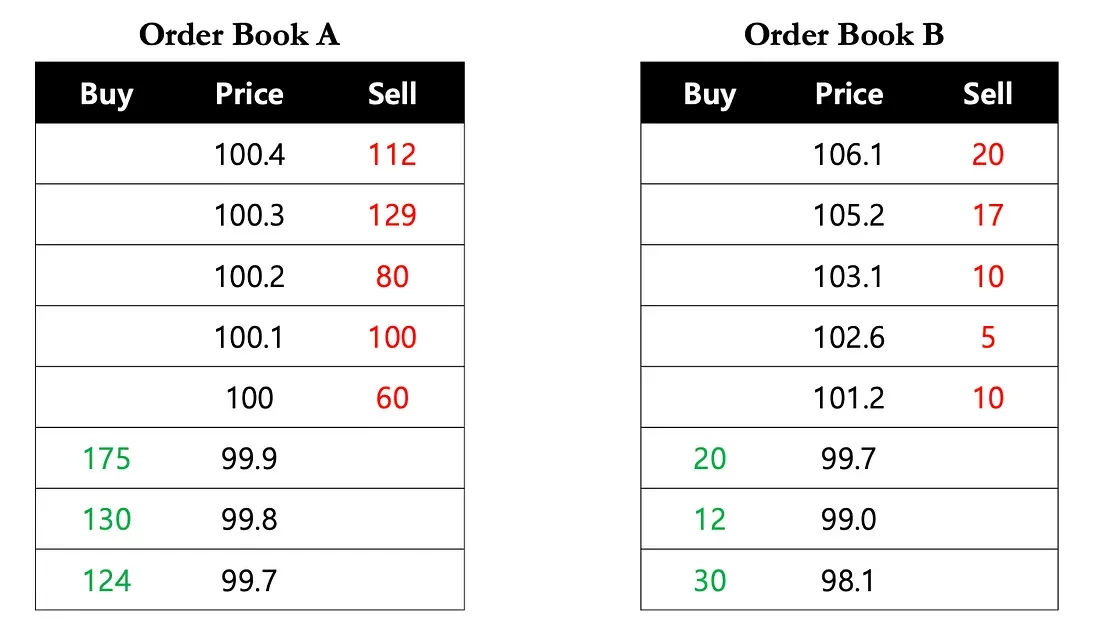

Обеспечивает большой объем ликвидности

Основная цель маркет-мейкинга — обеспечить достаточную ликвидность на рынке. Ликвидность означает степень, в которой актив может быть быстро и легко конвертирован в денежные средства без финансовых потерь. Высокая рыночная ликвидность снижает влияние транзакционных издержек на любую конкретную сделку, минимизирует потери и позволяет эффективно выполнять крупные заказы, не вызывая значительных колебаний цен. По сути, маркет-мейкеры помогают инвесторам покупать и продавать токены быстрее, в больших объемах и проще в любой момент времени, не вызывая серьезных сбоев.

Рисунок 4. Почему ликвидность имеет значение

Источник: Исследования Престо.

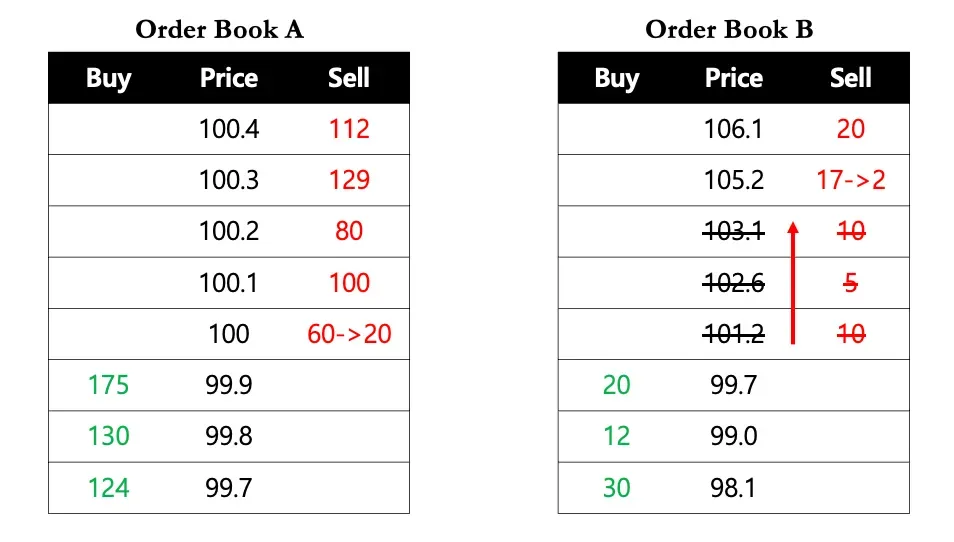

Например, инвестору необходимо сразу купить 40 токенов, на высоколиквидном рынке (книга заказов A) он может сразу купить 40 токенов по цене $100 за токен. Однако на менее ликвидном рынке (книга заказов B) у них есть два варианта: 1) купить 10 токенов по $101.2, 5 токенов по $102.6, 10 токенов по $103.1, 15 токенов по $105.2, средняя цена $103,35 или 2) подождать более длительный период времени, пока токены достигнут желаемой цены.

Уменьшите волатильность

Как показано в предыдущем примере, большой объем ликвидности, предоставляемый маркет-мейкерами, помогает смягчить волатильность цен. В приведенном выше сценарии следующая доступная цена в книге заказов B — $105.2 сразу после того, как инвестор приобрел 40 токенов. Это указывает на то, что одна сделка вызвала движение цены примерно на 5%. На реальных рынках криптовалют даже небольшие сделки могут вызвать значительные изменения цен на активы с низкой ликвидностью. Это особенно актуально в периоды волатильности рынка, когда меньшее количество участников может вызвать значительные колебания цен. Таким образом, маркет-мейкеры играют ключевую роль в снижении волатильности цен путем преодоления разрыва между спросом и предложением.

Рисунок 5. Как маркет-мейкеры помогают снизить волатильность

Источник: Исследования Престо.

Описанная выше роль маркет-мейкеров в конечном итоге помогает укрепить доверие инвесторов к проекту. Каждый инвестор хочет иметь возможность покупать и продавать свои активы по мере необходимости с минимальными транзакционными издержками. Однако, если инвесторы считают, что спред между ценой покупки и продажи велик или что для совершения желаемого количества сделок требуется значительное количество времени, они могут разочароваться, несмотря на свое положительное мнение о проекте. Следовательно, если маркет-мейкеры постоянно активны на рынке и обеспечивают ликвидность, это не только снижает входной барьер для инвесторов, но и стимулирует их инвестировать. Это действие, в свою очередь, приносит больше ликвидности, образуя благоприятный круг и создавая среду, в которой инвесторы могут торговать с уверенностью.

Криптопроекты ↔ Маркет-мейкеры

Несмотря на то, что на рынке криптовалют существует множество форм контрактных структур между маркет-мейкерами и проектами, включая токен-займ + предоплаченную структуру контракта, наиболее широко используемая контрактная структура (токен-займ + опцион колл) работает следующим образом:

Рисунок 6: Структура ProjectMarket Maker

Источник: Исследования Престо.

Проект → Маркет-мейкер

-

Маркет-мейкеры заимствуют токены у проектов для процесса создания рынка. На ранних этапах листинга токенов их часто не хватает из-за небольшого количества токенов, доступных на рынке. Чтобы компенсировать этот дисбаланс, маркет-мейкеры заимствуют токены у проектов, обычно на средний срок 1-2 года (что соответствует сроку маркет-мейкерского контракта) для обеспечения рыночной ликвидности.

-

В обмен на свои услуги по маркет-мейкингу маркет-мейкеры получают право исполнить опцион колл при наступлении срока погашения кредита. Этот опцион колл дает им право приобрести токен по заранее определенной цене. Поскольку проект имеет ограниченные денежные ресурсы, он не полагается на бумажную валюту, а вместо этого предлагает опционы колл в качестве компенсации. Кроме того, стоимость опциона колл напрямую связана с ценой токена, обеспечивая маркет-мейкерам защиту от мошенничества с высокими продажами на ранних стадиях.

Маркет-мейкер → Проект

-

Маркет-мейкеры предоставляют услуги путем переговоров со стороной проекта в течение срока действия контракта о заимствовании токенов, чтобы обеспечить максимальный спред и достаточную ликвидность. Такая договоренность способствует торговле в условиях хорошей ликвидности.

Короче говоря, маркет-мейкеры заимствуют токены у проектов, получают опционы «колл» и предоставляют услуги с целью обеспечения ликвидности в пределах определенного спреда в течение периода заимствования. Но следует отметить, что законные участники рынка не будут брать на себя никаких обязательств по ценам.

Недостаточное регулирование маркет-мейкеров на рынке криптовалют

Негативное восприятие маркет-мейкеров рынка криптовалют связано, главным образом, с отсутствием его регулирования по сравнению с традиционными финансовыми рынками. На фондовых рынках США, таких как NASDAQ и NYSE, маркет-мейкеры должны поддерживать цены спроса и предложения как минимум для 100 акций и обязаны выполнять заказы, если соответствующие заказы появляются (см. Рисунок 7). Существуют также очень специфические требования к маркет-мейкерам, например, размещение ордеров только в пределах определенного диапазона (например, в пределах диапазона 8% или 30% для акций с большой капитализацией). Эти меры не позволяют маркет-мейкерам размещать два вышеупомянутых ордера по смехотворным ценам (далеко от самой высокой цены предложения/самой низкой цены продажи) и размещать соответствующие ордера только тогда, когда есть возможность получения прибыли.

Рисунок 7. Правила Нью-Йоркской фондовой биржи в отношении маркет-мейкинга

Источник: Исследования Престо.

Однако, как упоминалось ранее, маркет-мейкинг на рынке криптовалют остается относительно недостаточно регулируемым. В отличие от традиционных финансовых рынков, здесь нет отдельной лицензии или регулятора, контролирующего эти операции.

В результате в новостях часто можно увидеть сообщения о компаниях, которые незаконно получают прибыль под видом «маркет-мейкинга». Самая большая проблема заключается в том, что в то время как традиционные биржи, такие как Nasdaq, применяют строгие наказания и правила за незаконную деятельность по маркет-мейкингу, на децентрализованном рынке криптовалют отсутствуют существенные наказания за мошенническую практику маркет-мейкинга. Это ясно демонстрирует явное отсутствие нормативного надзора, подчеркивая необходимость такого же уровня регулирования на рынке криптовалют, как и на традиционных финансовых рынках.

в заключение

Несмотря на недостатки регулирования, которые допускают наличие серых зон в создании криптовалютного рынка, маркет-мейкеры будут продолжать играть ключевую роль на рынке. Их функция по покупке финансовых инструментов у продавцов и продаже их покупателям для обеспечения ликвидности остается фундаментальной. Маркет-мейкеры помогают снизить транзакционные издержки и волатильность, особенно на неликвидных рынках криптовалют, тем самым создавая среду, в которой инвесторы могут торговать с большей уверенностью. Таким образом, включив в систему маркет-мейкеров и продвигая честную конкуренцию и разумную практику маркет-мейкинга, мы можем ожидать создания среды, в которой инвесторы смогут торговать с большей уверенностью.

Эта статья взята из Интернета: Понимание маркет-мейкеров: хищники серой зоны, почему они так важны для криптомира?

Коротко: цена Биткойна пытается подняться к новым максимумам, близким к Золотому Кресту. В этом месяце накопление было высоким, и на сегодняшний день инвесторы вытащили более 9000 BTC. Увеличение прибыли и снижение участия сигнализирует о продаже, что может привести к остановке роста. Цена Биткойна (BTC) не торопится, чтобы вернуться к недавним максимумам. Криптовалюта в настоящее время находится на уровне $66,000. Однако он по-прежнему уязвим для продаж со стороны инвесторов, что может привести к снижению цен. Добавление биткойнов в кошельки Цена биткойнов в настоящий момент реагирует на намеки как быков, так и медведей, что видно по их действиям. Баланс биржи представляет собой график, который отслеживает движение BTC в кошельках бирж и из них. За последние несколько…