簡介:Restake和Layer 2是本週期以太坊生態系的重要敘述。兩個都 人工智慧m 解決以太坊現有問題,但具體路徑不同。與ZK、防詐欺等底層細節極為複雜的技術手段相比,Restake更多的是在經濟安全方面為下游計畫賦能。它看似只是要求人們質押資產並獲得獎勵,但其原理卻絕非想像中的那麼簡單。

可以說,Restake就像一把雙面刃。在賦能以太坊生態的同時,也帶來了巨大的隱憂。目前,人們對於Restake有不同的看法。有人說它為以太坊帶來了創新和流動性,也有人說它過於功利,正在加速加密市場的崩潰。

毫無疑問,要判斷Restake是靈丹妙藥還是解渴毒藥,只有搞清楚它在做什麼、為什麼這麼做、怎麼做,才能得出客觀明確的結論。 。

說到Restake,Eigenlayer就是一個不可避免的例子。如果你了解 Eigenlayer 在做什麼,你就會明白 Restake 在做什麼。本文將以 Eigenlayer 為例,以最清晰易懂的語言介紹 Eigenlayer 的業務邏輯和技術實現,並分析 Restake 對以太坊生態在技術和經濟方面的影響,以及對整個 Web3 的意義。

重新抵押及相關術語解釋

POS(權益證明)

權益證明(Proof of Stake),又稱權益證明,是一種根據質押資產的數量,以機率分配記帳權的機制。與POW依網路參與者算力分配記帳權不同,一般認為POW比POS更去中心化,更接近Permissionless。 2022年9月15日巴黎昇級啟動,以太坊正式從POW轉向POS,完成主網與信標鏈的合併。 2023 年 4 月上海的升級允許 POS 質押者贖回資產,證實了 Stake 模式的成熟。

LSD(流動性質押衍生品協議)

眾所周知,以太坊PoS質押挖礦的利率相當有吸引力,但散戶投資者很難獲得這部分收益。 除了硬體設備的要求外,還有兩個原因:

首先,驗證者的質押資產必須是 32 ETH 或其倍數。如此龐大的資產規模,是散戶無法承受的。

其次,2023年4月上海昇級前,用戶質押資產無法提取,資金使用效率過低。

為了解決這兩個問題,Lido 誕生了。它採用的質押模式是聯合質押,即群體質押,利潤分享,用戶將自己的ETH存入Lido平台,平台在運行以太坊驗證器時將其聚合為質押資產,從而解決資金不足的痛點對於散戶投資者。

其次,當用戶將 ETH 質押到 Lido 上時,會以 1:1 的比例兌換為錨定於 ETH 的 stETH 代幣。 stETH不僅可以隨時兌換成ETH,還可以作為與ETH等價的代幣,在Uniswap、Compound等主流DeFi平台上作為ETH的衍生代幣參與各種金融活動,解決了痛點POS以太坊資金利用率低的點。

由於 POS 使用高流動性資產作為挖礦抵押品,因此 Lido 等產品被稱為 Liquid Stake Derivatives(LSD)。例如上面提到的stETH,就被稱為Liquid Stake Token,簡稱LST。

不難發現,PoS協議質押的ETH才是真正的原生資產,是真金白銀,而stETH等LST則是憑空產生的,相當於stETH借用了ETH的價值直接打印多一份錢,一份就變成兩份,可以理解為經濟學中所謂的財政槓桿。財政槓桿在整個經濟生態中的作用並不是簡單的好壞,必須結合週期和環境來分析。這裡要記住的是,LSD為ETH生態增加了第一層槓桿。

重新賭注

重質押,顧名思義,就是用LST代幣作為質押資產,參與更多POS網絡/公鏈的質押活動以獲得回報,同時幫助更多POS網絡提高安全性。

質押LST資產後,將獲得1:1的質押憑證進行流通,稱為LRT(Liquid Restake Token)。例如,質押stETH,可以獲得rstETH,也可以用來參與DeFi等鏈上活動。

也就是說,LSD中憑空產生的stETH等LST代幣再次被質押,憑空產生了一種新的資產,即Restake後出現的LRT資產,為LRT增加了第二層槓桿。

以上是Restake賽道的背景。讀完這裡,一定會有一個疑問:槓桿越大,經濟體係就越不穩定。 LSD層可以理解,它解決了散戶無法參與POS的問題,提高了資金利用效率。但Restake層槓桿的必要性是什麼?憑空產生的LST為何要再質押?

這涉及到技術和經濟兩個方面。針對這個問題,下文將簡單回顧Eigenlayer的技術架構,分析Restake賽道的經濟影響,最後從技術和經濟兩個面向進行綜合評估。

(截至目前,本文中出現了許多英文縮寫,其中LSD、LST、LRT是核心概念,後面會多次提到。我們可以再次強化記憶:以太坊POS質押的ETH是原生的質押的ETH 錨定的stETH 為LST,在Restake 平台重新質押stETH 獲得的rstETH 為LRT)

特徵層產品特點

我們首先要明確EigenLayer在產品功能上要解決的核心問題:為一些基於POS的底層平台提供來自以太坊的經濟安全。

以太坊因其可觀的資產質押而具有極高的安全性。 但是,如果某些服務是在鏈下執行的,例如 Rollups 排序器或 Rollups 驗證服務,則鏈下執行的部分不受以太坊控制,無法直接獲得以太坊的安全性。

如果他們想要獲得足夠的安全性,就必須建立自己的AVS(主動驗證服務)。 AVS是為Defi、遊戲、錢包等終端產品提供資料或驗證服務的中間件。典型的例子包括提供資料報價服務的預言機和可以穩定地為使用者提供最新資料狀態的資料可用性層。

但建造一個新的 AVS 相當困難,因為:

-

建造新的AVS非常昂貴並且需要很長時間。

-

新AVS的質押往往使用項目方自己的原生代幣,而此類代幣的共識性遠不如ETH。

-

參與新網路AVS的質押將會導致質押者錯過以太坊鏈上質押的穩定回報,這會消耗機會成本。

-

新AVS的安全性遠低於以太坊網絡,攻擊的經濟成本非常低。

如果有一個平台可以讓新創項目直接從以太坊租用經濟擔保,上述問題就可以解決。

Eigenlayer就是這樣一個平台。 Eigenlayer的白皮書名為《The Restake Collective》,有兩大特色:「池化安全」和「自由市場」。

除了 ETH 質押之外,EigenLayer 還收集以太坊質押憑證,形成安全租賃池,吸引想要賺取額外收入的質押者重新質押,然後將這些質押資金提供的經濟安全出租給一些 POS 網路項目。這就是共享安全。

與傳統 DeFi 系統中不穩定的、隨時可能發生變化的 APY 相比,Eigenlayer 透過智慧合約明確標註了質押收益和懲罰規則,供質押者自由選擇。賺取收入的過程不再是不確定的賭博,而是公開透明的市場交易。這就是自由市場。

在此過程中,專案所有者可以租用以太坊的安全性來避免自己建立AVS,而權益持有者則獲得穩定的APY。也就是說,Eigenlayer不僅提高了生態系的安全性,也為生態系中的使用者提供了利益。

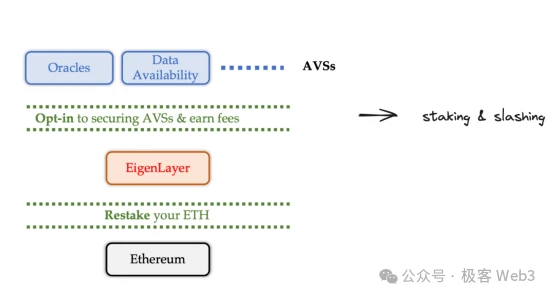

Eigenlayer提供的安全流程由三個角色完成:

安全的貸款人-質押者。質押者承諾提供資金以提供安全保障

安全中介-運營商(節點運營商)。負責幫助Staker管理資金並協助AVS執行任務。

Secure Receiver – Oracle 和其他中間件的 AVS

(圖片來源:推特@punk 2898)

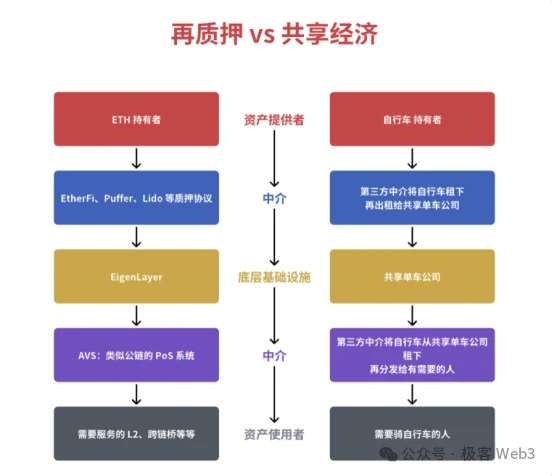

有人對Eigenlayer做了一個形象的比喻:用共享單車來比較Eigenlayer的上下游。共享單車公司相當於Eigenlayer,為LSD和LRT資產提供市場服務,相當於共享單車公司管理自行車。自行車相當於LSD資產,因為它們都是可以租賃的資產。騎士相當於需要額外驗證的中間件(AVS)。就像騎乘者租賃自行車一樣,AVS 租賃 LSD 等資產來取得網路驗證服務,以確保自身安全。

在共享單車模式中,需要押金和違約責任來約束用戶支付押金,防止惡意破壞車輛,而Eigenlayer則透過質押和懲罰機制來防止參與驗證的營運商作惡。

智慧合約視角下的EigenLayer互動流程

Eigenlayer的安全性有兩個核心概念:質押和削減。質押為 AVS 提供了基本的安全性,而削減則增加了任何實體作惡的成本。

質押的交互流程如下圖所示。

在 Eigenlayer 中,與權益持有者互動的主要合約是 TokenPool 合約。質押者可以透過TokenPool執行兩種類型的操作:

質押-質押者可以將資產質押到 TokenPool 合約中,並指定特定的業者來管理質押資金。

贖回-質押者可以從TokenPool中贖回資產。

Staker 贖回資金分為三個步驟:

1)Staker將贖回請求加入到請求佇列中,需要呼叫queueWithdrawal方法。

2) 政策管理員檢查Staker指定的算符是否處於凍結狀態。

3)如果Operator沒有被凍結(後面會詳細介紹),Staker就可以發起完整的提幣流程。

這裡要注意的是,EigenLayer給予了Stakers充分的自由。質押者可以將質押資金兌現並轉回自己的帳戶,或將其轉換為質押份額並重新質押。

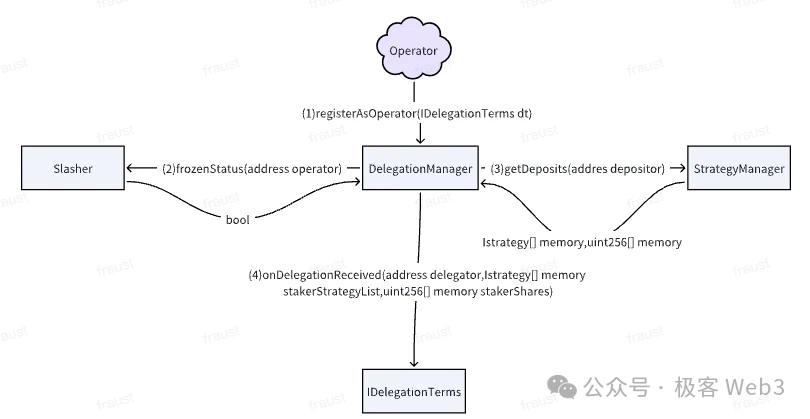

根據Staker是否可以親自運行節點設施參與AVS網絡,Staker可以分為普通質押者和運營者。普通質押者為每個AVS網路提供POS資產,而營運商負責管理TokenPool中的質押資產並參與不同的AVS網絡,以確保每個AVS的安全。這其實有點像麗都島的例行公事。

Staker 和 AVS 就像分離的安全供應者和需求者。 Staker往往不了解AVS專案方的產品,無法信任他們,或沒有精力直接運行設備參與AVS網路;同樣,AVS 專案擁有者通常無法直接聯繫 Staker。兩方雖然是供需關係,但缺乏一個中介機構來連結它們。這就是運營商的角色。

一方面,業者幫助質押者管理資金,而質押者往往對業者有信任假設。 EigenLayer 官方解釋說,這種信任類似於 LSD 平台或幣安上的 Staker 質押。 另一方面,Operator幫助AVS專案對節點進行操作。如果業者違反限制,惡意行為將被大幅削減,使得惡意行為的成本遠遠超過惡意行為的利益。透過這種方式,AVS 建立了對營運商的信任。透過這種方式,營運商在質押者和 AVS 之間形成了信任中介。

Operator要進入Eigenlayer平台,首先必須呼叫Slasher合約的optIntoSlashing函數,讓Slasher合約對Operator進行約束/懲罰。

之後,運營商需要透過註冊合約進行註冊。 Registery合約會呼叫Service Manager的相關函數,記錄Operator的初始註冊行為,最後將訊息傳回Slasher合約。至此,運營商初始註冊完成。

接下來我們來看看與削減相關的合約設計。在Resaker、Operator、AVS中,只有Operator會成為直接砍掉的目標。前面提到,如果 Operator 想要加入 Eigenlayer 平台,就必須在 Slasher 合約中註冊,並授權 Slasher 對 Operator 進行削減操作。

當然,除了 Operator 之外,削減過程還涉及其他幾個角色:

-

AVS:當業者接受AVS營運委託時,也必須接受AVS提出的削減觸發條件和削減標準。這裡應該強調兩個重要的合約組成部分:爭議解決合約和削減合約。爭議解決合約成立,解決挑戰者爭議; Slasher 合約將在挑戰視窗期結束後凍結操作員並執行削減操作。

-

挑戰者:任何加入Eigenlayer平台的人都可以成為挑戰者。如果他們認為運營商的行為觸發了處罰條件,他們將啟動類似於 OP 的欺詐證明流程。

-

Staker:對業者的處罰也會導致相應的Staker遭受損失。

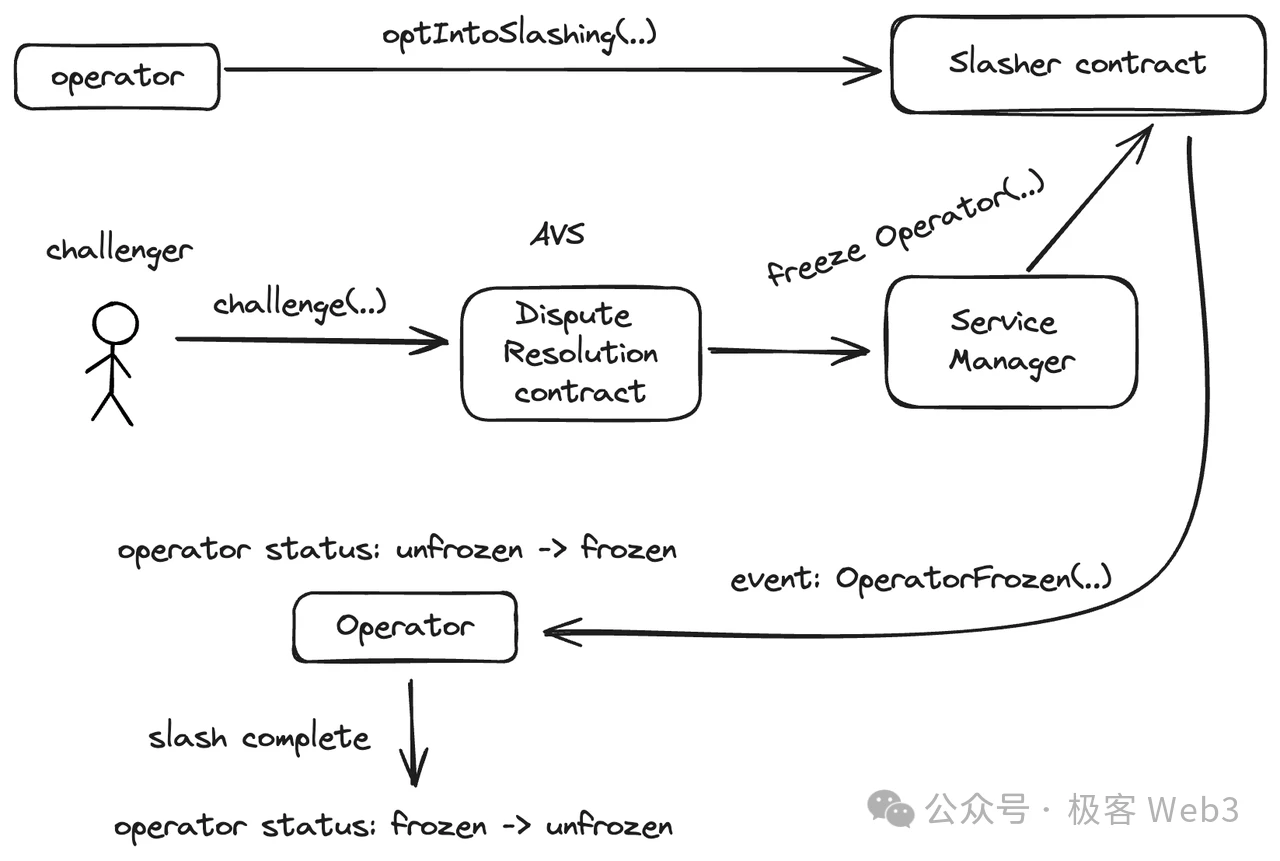

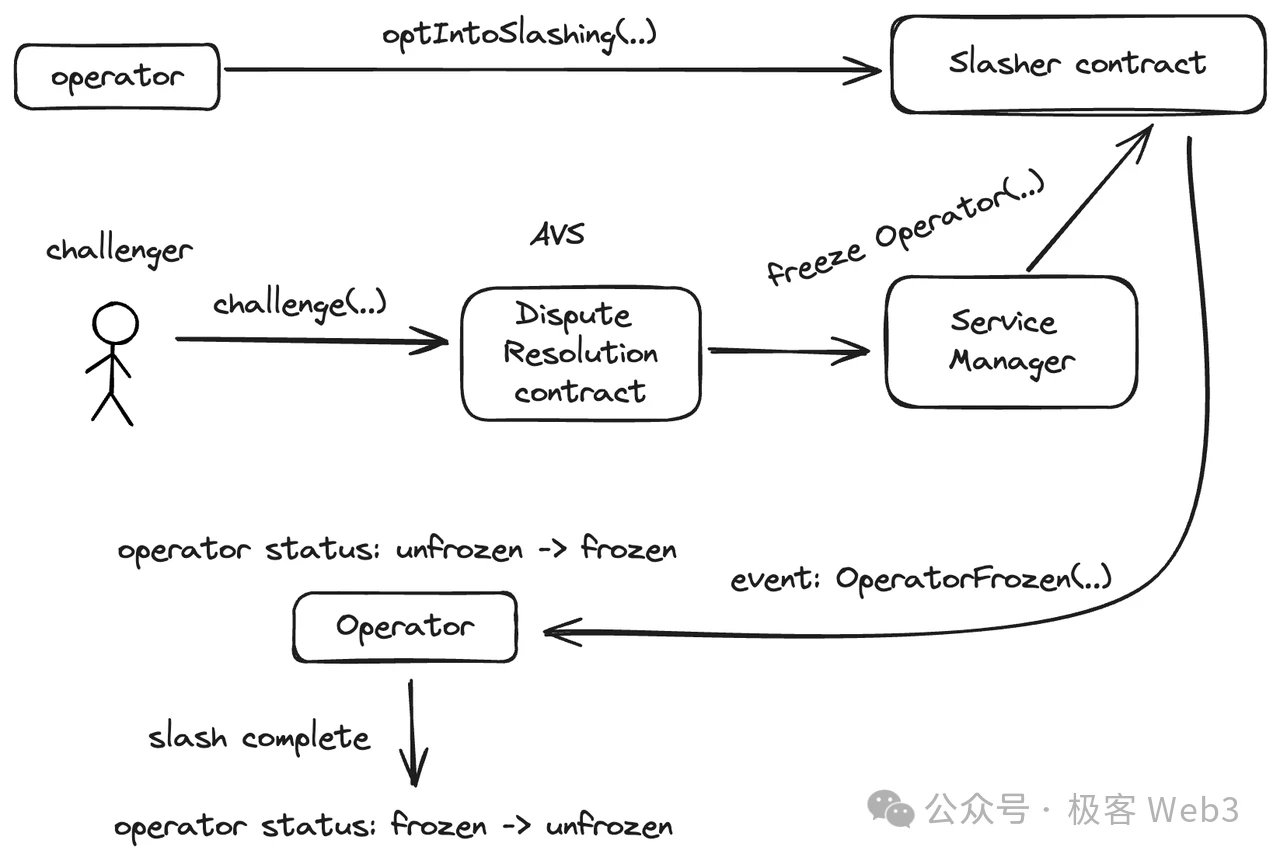

對運營商的處罰執行流程如下:

1)挑戰者調用AVS建立的爭議解決合約中的挑戰函數發起挑戰;

2)如果挑戰成功,DisputeResolution合約將呼叫ServiceManager的freezeOperator函數,導致Slasher合約觸發OperatorFrozen事件,將指定Operator的狀態從未凍結變為凍結,然後進入slashing流程。如果挑戰失敗,挑戰者將受到懲罰,以防止對營運商的惡意挑戰。

3) 削減過程完成後,營運商狀態將重設為解凍並繼續營運。

在執行削減操作期間,算子始終處於凍結非活動狀態。 在這種狀態下,業者無法管理Slasher質押的資金,選擇將資金質押給該業者的質押者也無法提取資金。這就好比一個人犯了罪就必須受到懲罰,不能讓他逍遙法外。只有噹噹前的懲罰或衝突得到解決並且幹員沒有被Slasher凍結時,才能進行新的互動。

特徵層合約都遵循上述凍結原則。當質押者向營運商質押資金時,將透過 isFrozen() 函數檢查營運商的狀態;當質押者發起贖回押金請求時,Slasher 合約 isFrozen 函數仍將用於檢查操作者狀態。這是Eigenlayers對AVS安全和Staker利益的全面保護。

最後要注意的是,Eigenlayer 中的 AVS 並不是無條件獲得以太坊的安全性。雖然在Eigenlayer 上獲得安全的過程比自己搭建AVS 簡單得多,但是如何吸引Eigenlayer 上的Operator 來提供服務、吸引更多的質押者為自己的POS 系統提供資產仍然是一個問題,這可能需要在APY 上下功夫。

重新抵押對加密市場的經濟影響

毫無疑問,Restake 是當前以太坊生態系統中最熱門的話題之一。以太坊佔據了Web3的半壁江山。此外,各種Restake專案已經累積了極高的TVL。對加密貨幣市場的影響是巨大的,並且可能會持續整個週期。我們可以從微觀和宏觀兩個角度來分析。

微觀影響

我們必須認識到,Restake對以太坊生態系統中的各個角色產生的影響不只一種,它帶來的好處也帶來了風險。其好處可分為以下幾點:

(1)Restake確實增強了以太坊生態下游計畫的底層安全性,有利於以太坊生態的長遠建設與發展 發展 後者;

(2)Restake解放了ETH和LST的流動性,使ETH生態的經濟流通更加順暢、更加繁榮;

(3)Restake的高收益吸引了ETH和LST質押,減少了活躍流通量,有利於代幣價格;

(4)Restake的高收益也吸引了更多資金進入以太坊生態。

同時,Restake也帶來了巨大的風險:

(1)在重質押中,一個IOU(金融債權)被用作多個項目的抵押品。如果這些項目之間沒有適當的協調機制,IOU的價值可能會被過度誇大,從而引發信用風險。例如,如果多個項目同時要求贖回同一張借條,那麼這張借條無法滿足所有項目的贖回要求。在這種情況下,如果其中一個項目出現問題,可能會引發連鎖反應,影響其他項目的經濟安全。

(2)相當一部分LST流動性被鎖定。如果LST價格波動幅度超過ETH,質押用戶無法及時提取LST,可能會遭受經濟損失。同時,AVS的安全性也來自於TVL。 LST價格的大幅波動也會為AVS的安全帶來風險。

(3)Restake專案的質押資金最終儲存在智能合約中。金額非常大,導致資金過度集中。如果合約受到攻擊,將會造成巨大的損失。

微觀經濟風險可以透過調整參數、改變規則等方式來緩解,但由於篇幅限制,我們在此不做詳細闡述。

宏觀影響

首先要強調的是,Restake的本質是一種多重槓桿。加密市場受週期的影響非常明顯。想要了解Restake對加密領域的宏觀影響,首先要了解槓桿與週期的關係。如上所述,重新抵押為 ETH 生態系統增加了兩層槓桿:

第一層:LSD憑空使質押的ETH資產及其衍生性商品價值翻倍。

第二層:Restake不只質押ETH,還質押LST和LP Token。 LST和LP Token都是代金券代幣,而不是真正的ETH。也就是說,Restake產生的LRT是一種基於槓桿的資產,相當於第二層槓桿。

那麼槓桿對於經濟體係是有益還是有害呢?先說結論:槓桿一定要循環討論。向上,槓桿將加速發展;在下行區間,槓桿會加速崩盤。

社會經濟發展如上圖所示。價格長期上漲就會下跌,價格長期下跌就會上漲。一公升一降是一個循環。在這個週期中,經濟總量將呈螺旋式上升。每個週期的底部都會比上一個週期高,整體總量也會增加。目前加密市場的周期非常明顯。目前正值比特幣四年減半期。減半後的前2-3年,很可能處於多頭市場,接下來的1-2年往往處於熊市。

然而,雖然比特幣減半週期與加密經濟的牛熊週期大致相同,但前者並不是後者的根本原因。真正造成加密經濟牛熊循環的,是這個市場槓桿的累積與崩盤。比特幣減半只是資金流入加密市場和槓桿出現的誘因。

槓桿累積和破裂導致加密貨幣市場週期更替的過程是怎麼樣的?如果大家都知道槓桿一定會破,那為什麼還要在上漲的時候加槓桿呢?事實上,加密市場和傳統經濟的底層法則是一樣的。我們不妨從實體經濟的發展中尋找規律。在現代經濟體系的發展中,槓桿一定會出現而且必須出現。

根本原因在於,在向上的範圍內,社會生產力的發展導致了物質累積過快,而過於豐富的產品要想在經濟體系中流通,就必須有足夠的貨幣。貨幣可以增加,但不能任意、無限增加,否則經濟秩序就會崩潰。但如果貨幣數量難以滿足物質過剩後的流通需要,就容易導致經濟成長停滯。這時候我們該做什麼呢?

既然不可能無限制地發行新債,就必須提高經濟體系單位資金的利用率。槓桿的作用是提高單位資金的利用率。舉個例子:假設$1萬可以買房,$10萬可以買車,房子可以抵押貸款,抵押利率是60%,也就是說你透過抵押房子可以藉到$60萬。如果你有$1萬,無槓桿,無借貸,只能選擇買1套房子或10輛車;

如果有槓桿並且允許借貸,你可以買一棟房子和6輛車。這樣一來,你的$1萬能當$160萬花掉嗎?從整個經濟體系來看,如果沒有槓桿,貨幣流通量受到限制,大家的消費能力受到抑制,市場需求無法快速增長,供給側自然不會有太高的利潤,生產力也就不會提高。快甚至倒退;

槓桿的加入,貨幣量和消費能力的問題很快就解決。因此,在上行區間,槓桿會加速整個經濟的發展。有人會說,這不是泡沫嗎?沒關係。在上行區間,大量場外資金和商品會流入市場,此時不存在泡沫破裂的風險。這類似於我們用合約做多時,在多頭市場中幣價上漲時往往不會有爆倉的風險。

那麼在下行區間呢?經濟體系中的資金不斷被槓桿吸收,總有一天會耗盡,然後就會進入下行區間。在向下的範圍內,價格會下跌,那麼抵押的房子就價值不到$1萬了,你的抵押房產就會被清算。從整個經濟體系來看,每個人的資產都面臨清算。原本依靠槓桿的資金流通突然萎縮,經濟體係就會迅速衰退。我們仍然以合約為例。如果不開合約,只玩現貨,熊市中幣價會下跌,資產只會縮水;而如果合約開倉爆倉,那不僅僅是資產縮水,而是直接歸零。所以在下行區間,加槓桿一定會比不加槓桿更快崩盤。

從宏觀來看,即使最終會破,槓桿的出現也是必然的;其次,槓桿並不完全好,也不完全壞,要看處於哪個週期。 。在每個週期中,槓桿肯定會以某種形式出現在市場上。上個週期所謂的 DeFi Summer,實質上是 LP Token 的第二池挖礦,為 2021 年的牛市做出了巨大貢獻,而這輪牛市的催化劑可能就成了 Restake。儘管機制看似不同,但經濟本質是完全相同的。槓桿用於消化湧入市場的大量資金,滿足貨幣流通的需求。

根據上述槓桿與週期交互作用的解釋,Restake等多層槓桿可能會導致本輪牛市上漲得更快,達到更高的峰值,同時也會導致本輪熊市下跌得更劇烈,從而導致產生更廣泛的連鎖反應和更大的影響。

總結

重質押是 PoS 機制的二次衍生。技術上,Eigenlayer利用重質押的價值來維護AVS的經濟安全,並利用質押和沒收的機制來實現借貸和償還,再次藉貸並不困難。質押資金贖回的窗口期,既留有足夠的時間來檢驗運營商行為的可靠性,又避免了短時間內大量資金撤回導致的市場和系統的崩潰;

至於對市場的影響,我們需要從宏觀和微觀兩個角度來分析:從微觀角度來看,Restake在為以太坊生態提供流動性和回報的同時,也帶來了一些風險,可以透過調整參數來緩解,改變規則等;從宏觀來看,Restake本質上是一種多層槓桿,加劇了加密貨幣在周期內的整體經濟演化,製造了較大的泡沫,使得加密貨幣的上漲和下跌更加迅速和激烈,非常具有破壞性。而且,這種宏觀經濟影響符合底層經濟規律,無法改變,只能跟隨。

我們需要了解Restake對整個加密空間的影響,在上漲區間利用它帶來的紅利,在下行週期做好槓桿崩盤和市場低迷的準備。

本文源自網路:系統理解EigenLayer:LST、LRT、Restake的原理是什麼?

相關:萊特幣 (LTC) 價格跌破 $100 – 會反彈嗎?

簡而言之,萊特幣價格收在 $103 上方,但這種上漲並未持續,目前為 $96。大約價值 $400 百萬的 LTC 正在等待恢復到 $100 以上,以便其供應變得有利可圖。投資者對 LTC 供應從短期交易者轉移到中期持有者手中表現出堅定的信念。過去幾週,萊特幣 (LTC) 價格上漲直接受到比特幣的影響,因為該山寨幣從 $68 上漲至 $100。然而,這種情況是短暫的,因為加密貨幣在 LTC 跌至 $95 後不久就進行了修正。萊特幣還有機會再上漲嗎?萊特幣投資者負責萊特幣價格波動讓近 351,000 名投資者感到沮喪,因為這些持有者一直在等待 LTC 跨越...