Grayscale-Bericht: Öffentliche Kette und Tokenisierungsrevolution. Wer ist der größte Nutznießer von RWA?

Originalautor: Zach Pandl

Originalübersetzung: Frank, Foresight News

-

Unter Asset-Tokenisierung versteht man die Registrierung des Eigentums an Vermögenswerten auf Blockch.ain Infrastruktur. In tokenisierter Form können Vermögenswerte von Blockchain-Funktionen profitieren, wie etwa einer effizienteren Abwicklung und der Möglichkeit, mit Smart Contracts zu interagieren.

-

Das moderne Finanzsystem ist bereits weitgehend recht effizient, und die Tokenisierung selbst bringt möglicherweise keine unmittelbaren Effizienzgewinne. Stattdessen glauben wir, dass die Hauptvorteile darin liegen könnten, Benutzer, Vermögenswerte und Anwendungen auf einer gemeinsamen globalen Plattform zusammenzuführen.

-

Obwohl aus Sicht des Kryptomarktes verschiedene Vermögenswerte vom Tokenisierungstrend profitieren können, ist das Protokoll, das diese universelle globale Plattform bereitstellen kann, möglicherweise am vielversprechendsten. Grayscale Research geht derzeit davon aus, dass die Ethereum-Blockchain dieses Ziel in Zukunft am wahrscheinlichsten erreichen wird.

Öffentliche Blockchains können als Allzwecktechnologien mit vielen potenziellen Anwendungsfällen betrachtet werden, von Zahlungen über Videospiele bis hin zu digitalen Identitätssystemen. Der Wert dieser Technologie liegt unter anderem darin, eine Vielzahl von Anwendungen auf eine Plattform mit einer erlaubnisfreien und offenen Architektur zu bringen. Wenn Benutzer, Kapital und Anwendungen an einem Ort konzentriert sind, kann jeder im Ökosystem von Netzwerkeffekten profitieren.

Tokenisierung ist eine von vielen Anwendungen der öffentlichen Blockchain-Technologie. In manchen Fällen, wenn bestehende „Backoffice“-Prozesse umständlich sind, kann die Verlagerung der Vermögensverwaltung auf eine Blockchain-Infrastruktur unmittelbare Effizienzgewinne bringen. Aber für viele Arten von Vermögenswerten (wie börsennotierte Aktien) funktioniert die aktuelle digitale Infrastruktur recht gut, und es ist nicht offensichtlich, dass eine öffentliche Blockchain dies besser leisten könnte. In diesen Fällen könnten die potenziellen Gewinne durch Tokenisierung aus Netzwerkeffekten resultieren: Indem wir die Vermögenswerte der Welt auf eine gemeinsame Plattform verlagern, haben wir das Potenzial, ein leistungsfähigeres, zugänglicheres und kostengünstigeres Finanzsystem zu schaffen.

Aus Sicht des Kryptomarktes können zwar verschiedene Vermögenswerte vom Tokenisierungstrend profitieren, aber die Protokolle, die als einheitliche Plattform für tokenisierte Vermögenswerte, Investoren und verwandte Anwendungen dienen können, haben möglicherweise das größte Potenzial. Derzeit geht Grayscale Research davon aus, dass die Ethereum-Blockchain dieses Ziel in Zukunft am wahrscheinlichsten erreichen wird.

System Verbesserung

Wenn Blockchain weiter verbreitet ist, können Wertpapiere vollständig on-chain ausgegeben und verfolgt werden. Doch heute wird das Eigentum an Wertpapieren sowie an physischen Vermögenswerten wie Immobilien, physischen Rohstoffen und Sammlerstücken in traditionellen Off-Chain-Ledgern (normalerweise elektronischen Buchhaltungskonten) erfasst. Bei der Tokenisierung wird das Eigentum an Vermögenswerten in der Blockchain-Infrastruktur registriert, damit Marktteilnehmer von den Funktionen der Blockchain profitieren können. Der Preis von Blockchain-basierten Token sollte sich konzeptgemäß eng am Preis des zugrunde liegenden Referenzwerts orientieren.

Zu den Vorteilen der Umwandlung von Vermögenseigentum in Blockchain-basierte Token können gehören:

-

Abwicklungseffizienz: Blockchain-Transaktionen können nahezu augenblicklich abgewickelt werden und können so eingerichtet werden, dass Vermögenswerte unter Zahlungsbedingungen ausgetauscht werden, wodurch das Risiko fehlgeschlagener Abwicklungen verringert wird;

-

Programmierbarkeit: Tokenisierte Vermögenswerte können in Softwareanwendungen integriert werden, um zusätzliche Funktionen zu ermöglichen. Dies könnte beispielsweise bedingte Übertragungen auf der Grundlage von Off-Chain-Informationen (wie behördliche Genehmigungen) oder die Verwendung von Token als Sicherheit auf dezentralen Kreditplattformen umfassen.

-

Zugänglichkeit: Wie das Internet selbst ist Blockchain nicht durch nationale Grenzen begrenzt, sodass tokenisierte Vermögenswerte Anlegern aus einer größeren Anzahl von Ländern oder Regionen den Zugang zu den besten Kapitalmärkten der Welt ermöglichen können. Blockchain kann durch Fragmentierung auch den Zugang zu neuen Vermögensarten eröffnen;

-

Niedrigere Kosten: Durch eine stärkere Automatisierung und eine Reduzierung der Rolle von Zwischenhändlern können tokenisierte Vermögenswerte die Kosten für Emittenten durch niedrigere Zeichnungsgebühren und niedrigere Zinssätze senken;

Forscher der Bank für Internationalen Zahlungsausgleich (BIZ) haben ein Tokenisierungskontinuum definiert, um zu untersuchen, wie sich dieser Prozess auf bestimmte Märkte auswirkt. Am einen Ende stehen Märkte, die noch immer viele manuelle Arbeitsabläufe erfordern, wie etwa Immobilien oder Bankdarlehen. Diese Vermögenswerte sind möglicherweise schwer zu tokenisieren, aber der Prozess kann zu erheblichen Effizienzgewinnen führen.

Auf der anderen Seite nutzen viele andere Märkte derzeit recht effiziente elektronische Buchhaltungssysteme, wie etwa börsennotierte Aktien, Investmentfonds und ETFs sowie börsennotierte Derivate. Diese Vermögenswerte lassen sich zwar leichter tokenisieren, aber der Prozess bietet geringere Effizienzgewinne.

Die besten Kandidaten für die Tokenisierung liegen wahrscheinlich irgendwo in der Mitte des BIZ-Kontinuums: Märkte, die von einer etwas besseren elektronischen Datenspeicherung und Smart-Contract-Funktionen profitieren könnten – eine Liste, die wahrscheinlich viele Arten von festverzinslichen Wertpapieren wie Staatsanleihen und strukturierte Produkte umfassen würde.

Wie nachfolgend erläutert, ergeben sich die größten Vorteile jedoch möglicherweise aus der Verlagerung aller Vermögenswerte auf eine einheitliche globale Plattform.

Tokenisierung heute und morgen

Die erste Anwendung der Tokenisierungstechnologie zur Ermittlung der Produkt-Markt-Passung (PMF) sind Stablecoins, die das einfachste und liquideste aller Vermögenswerte tokenisieren: Bargeld.

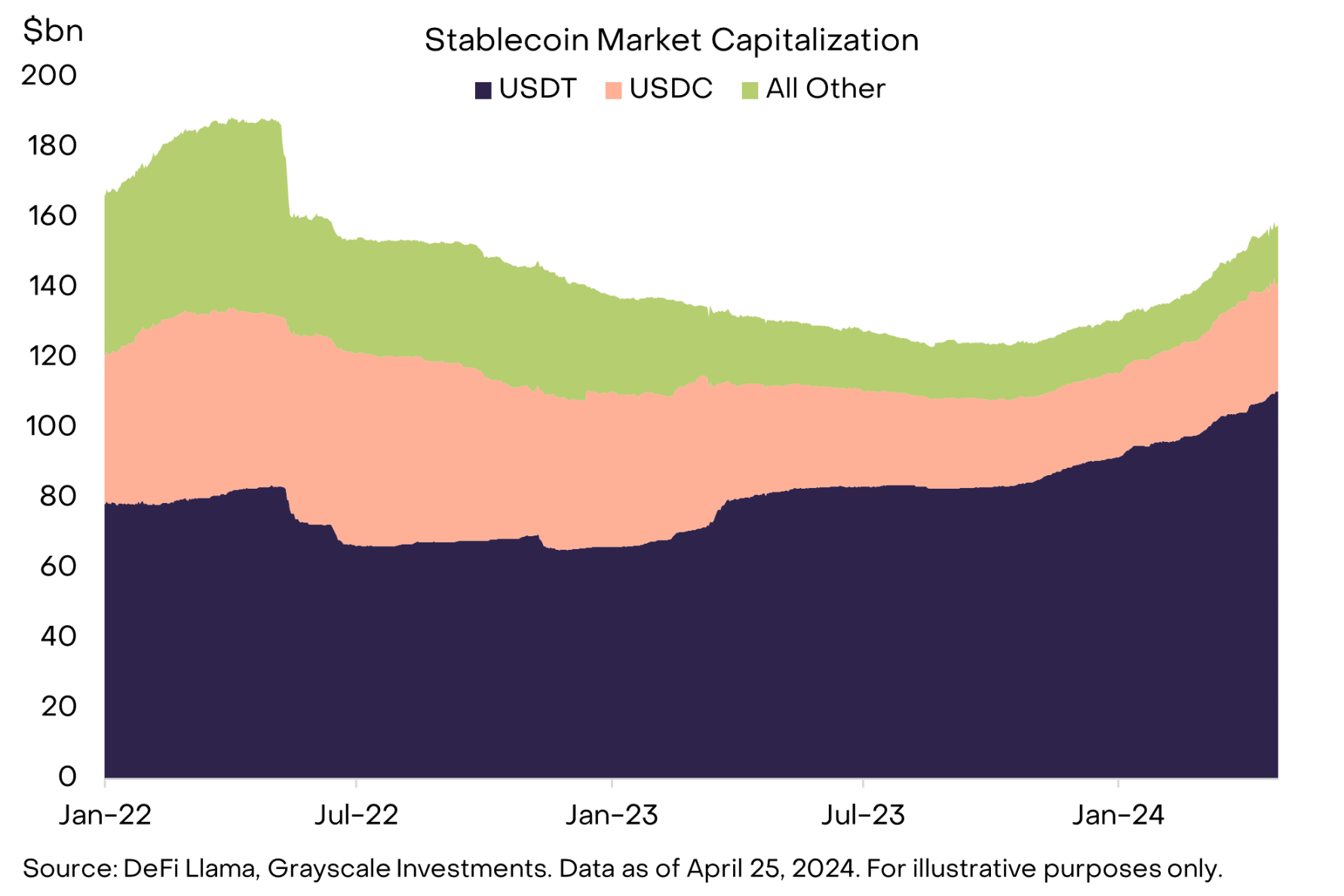

Die gesamte Marktkapitalisierung von Stablecoins beträgt derzeit $158 Milliarden, wobei Tether (USDT) und USDC die Nase vorn haben (Abbildung 1). Stablecoins gibt es in vielen Formen, aber sowohl USDT als auch USDC können als fiat-gestützte Stablecoins betrachtet werden.

Sie funktionieren ähnlich wie andere tokenisierte Vermögenswerte: Während traditionelle Vermögenswerte in Off-Chain-Depots gehalten werden, können tokenisierte Darstellungen in Blockchain-Wallets aufbewahrt werden. Diese Form von digitalem Bargeld kann dann für Zahlungen verwendet werden und profitiert vom Potenzial der Blockchain für nahezu sofortige Abwicklung, geringere Kosten und/oder Interaktion mit Smart Contracts.

Abbildung 1: Stablecoins haben die passende Produkt-Markt-Kombination gefunden

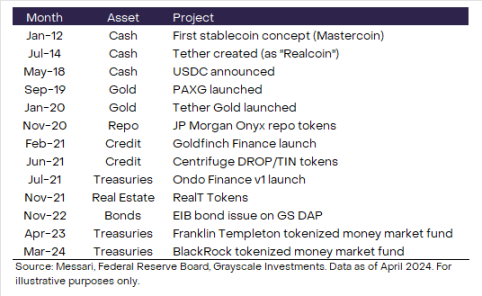

Nach Stablecoins ist Gold der nächste tokenisierte Vermögenswert, der sich durchsetzen wird (Abbildung 2). Die beiden größten Projekte, Tether Gold (XAUt) und PAX Gold (PAXG), haben zusammen eine Marktkapitalisierung von etwa $1 Milliarden. Obwohl es viele Möglichkeiten gibt, in Gold zu investieren, bieten diese Produkte einige Blockchain-Funktionen, wie etwa die Möglichkeit, Risiken über Wochenenden oder außerhalb der traditionellen Marktzeiten zu übertragen. Diese Funktion hat sich während der jüngsten geopolitischen Spannungen im Nahen Osten als nützlich erwiesen: XAUt und PAXG verzeichneten beide in der Woche vom 13. bis 14. April, als andere Märkte geschlossen waren, erhebliche Gewinne.

Abbildung 2: Zeitleiste ausgewählter Tokenisierungsprojekte

Die jüngste Welle der Tokenisierung hat sich auf zwei unterschiedliche Märkte konzentriert: US-Staatsanleihen und eng damit verbundene Vermögenswerte sowie Kreditprodukte.

Tokenisierte US-Treasury-Produkte sind als Bargeldäquivalente konzipiert und können als Stablecoin-Alternative mit Rendite betrachtet werden. Laut dem Datenanbieter RWA.xyz beträgt die gewichtete durchschnittliche Laufzeit aller derzeit angebotenen Produkte weniger als zwei Jahre.

Mit anderen Worten: Diese Produkte sind darauf ausgelegt, Rendite zu erzielen und bargeldähnliche Funktionen zu erfüllen. Als die Bargeldzinsen nahe Null lagen, waren die Opportunitätskosten für das Halten von Stablecoins relativ niedrig. Aber jetzt, da die US-Dollar-Zinsen nahe 5% liegen, sind die Anleger motivierter, nach Alternativen zu suchen, die Rendite generieren können, was die Entwicklung von tokenisierten Treasury-Produkten.

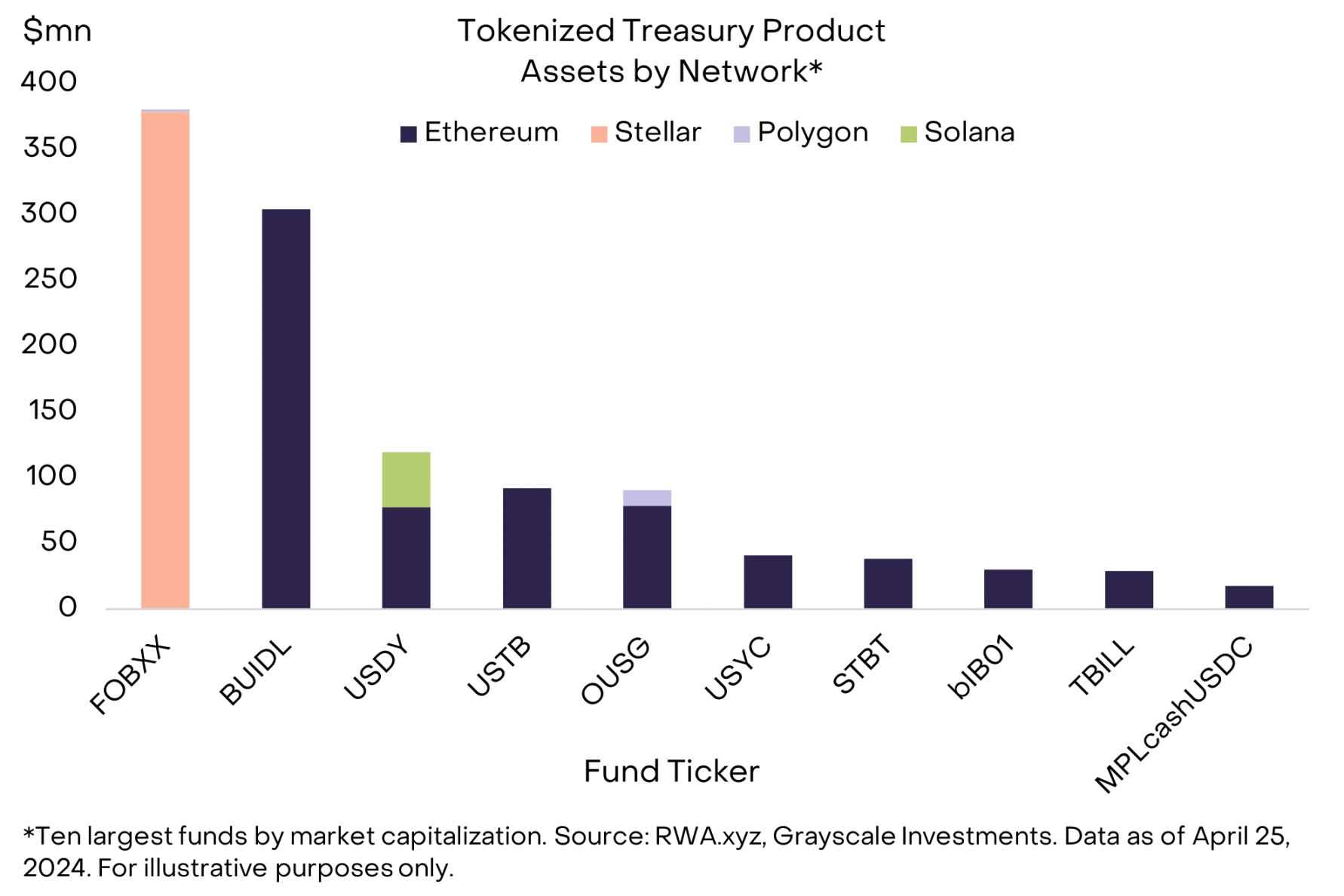

Derzeit hat die Größe der im Umlauf befindlichen tokenisierten Treasury-Fonds, angeführt vom Franklin On-Chain US Government Money Fund (FOBXX) und dem BlackRock USD Institutional Digital Liquidity Fund (BUIDL), $1 Milliarden überschritten (Abbildung 3). Viele bestehende Produkte wurden im Ethereum-Netzwerk eingeführt und scheinen auf kryptonative Institutionen wie Kryptowährungshandelsfonds und DAOs (dezentrale autonome Organisationen) ausgerichtet zu sein.

Der größte Fonds, FOBXX, verfolgte jedoch einen anderen Ansatz: Er wurde auf der Stellar-Kette gestartet und ist für Privatanleger über eine mobile App verfügbar. Insgesamt befinden sich etwa 601 TP5T tokenisierte Treasury-Fonds AUM auf Ethereum, 301 TP5T auf der Stellar-Kette und der Rest auf anderen Blockchains.

Diagramm 3: Etwa 60% tokenisierter Treasury-Produkte befinden sich auf Ethereum

Einzelne Unternehmen haben auch tokenisierte Kreditprodukte auf den Markt gebracht. Dabei handelt es sich um eine vielfältige Kategorie, die direkte Kreditvergabe an eine einzelne Gegenpartei, Pools strukturierter Kreditprodukte (z. B. ABS, CLOs) und Kreditvergabe an Intermediäre in bestimmten Branchen (z. B. Immobilienfinanzierung, Schwellenmärkte) umfasst. Diese Produkte können zwar riskant und komplex sein und sind derzeit nur für institutionelle Anleger konzipiert, ihr Ziel ist jedoch einfach: Kapital über eine Blockchain-Infrastruktur von Kreditgebern zu Kreditnehmern zu leiten. Laut RWA.xyz gibt es derzeit $612 Millionen aktive Kredite in dieser Kategorie mit einer durchschnittlichen Rendite von etwa 10% (Abbildung 4).

Abbildung 4: Tokenisierte Kreditprodukte decken unterschiedliche Kreditnehmergruppen ab

Es gibt viele andere potenzielle Anwendungen für die Tokenisierungstechnologie, aber nur wenige haben es über das experimentelle Stadium hinaus geschafft. So bietet die tokenisierte Immobilienplattform RealT Investoren außerhalb der Vereinigten Staaten beispielsweise die Möglichkeit, Immobilien zu teilen und zu besitzen; das Protokoll hat derzeit einen Gesamtwert von $103 Millionen gesperrt. Es besteht auch die Hoffnung, dass tokenisiertes Private Equity der alternativen Investmentbranche Zugang zu einem breiteren Investorenkreis verschafft, und es bleibt abzuwarten, ob diese neuen Emissionskanäle erheblich zum verwalteten Vermögen der Branche beitragen werden.

Verschiedene festverzinsliche Wertpapiere wurden sowohl von öffentlichen Emittenten (z. B. der Europäischen Investitionsbank) als auch von privaten Emittenten (z. B. Siemens) direkt on-chain ausgegeben. Zwar gab es bereits früher Versuche mit tokenisierten Aktien, wir vermuten jedoch, dass diese Projekte mehr regulatorische Klarheit benötigen, bevor sie weitere Fortschritte machen können.

Bei anhaltender Akzeptanz hat die Tokenisierung das Potenzial, eine erhebliche Menge an Blockchain-Aktivitäten und Gebühreneinnahmen anzukurbeln, da die potenzielle Marktgröße riesig ist – allein in den USA repräsentieren US-Staatsanleihen einen Markt von 1TP6B26 Billionen, und die gesamten inländischen Kredite des nichtfinanziellen Sektors belaufen sich auf 1TP6B36 Billionen. Die derzeitige Größe der tokenisierten On-Chain-Vermögenswerte stellt einen vernachlässigbaren Bruchteil dieser Gesamtsummen dar. Damit diese Produkte jedoch über die heutigen krypto-nativen Institutionen hinaus wachsen können, müssen sie sich effektiver mit bestehenden Kapitalpools verbinden. Dies kann den Aufbau von Verbindungen zu Brokerage- oder Bankkonten erfordern oder indem den Anlegern ausreichend überzeugende Gründe geboten werden, ihre Vermögenswerte On-Chain zu verschieben.

Die Revolution wird nicht in privaten Ketten stattfinden

Ein weit verbreitetes Missverständnis ist, dass die Tokenisierung Krypto-Assets möglicherweise nicht zugute kommt, da die Aktivität auf privaten, genehmigungspflichtigen Blockchains und nicht auf öffentlichen, genehmigungsfreien Blockchains wie Ethereum stattfindet. Zwar haben Banken tatsächlich mit der Nutzung privater Blockchain-Infrastrukturen experimentiert (z. B. JPMorgan Onyx, HSBC Orion und Goldman Sachs DAP), aber dies ist zumindest teilweise ein Spiegelbild der aktuellen Regulierung, die Einlageninstitute daran hindert, mit öffentlichen Ketten zu interagieren. Vermögensverwalter, die diesen Beschränkungen nicht unterliegen, arbeiten auf öffentlichen Ketten oder einer Mischung aus öffentlichen und privaten Ketten.

Tatsächlich wurden fast alle bislang erfolgreichen tokenisierten Anwendungen (wie Stablecoins, tokenisierte Staatsanleihen und tokenisierte Kreditprodukte) auf öffentlicher Blockchain-Infrastruktur eingeführt.

Der Grund ist einfach: Es sind Benutzer da.

Wir gehen davon aus, dass die Verlagerung bestimmter Vermögenswerte auf die Blockchain-Infrastruktur zu Effizienzgewinnen führen wird. Das größere Versprechen der Tokenisierung liegt jedoch in der nahtlosen Vernetzung von Vermögenswerten und Investoren (oder Kreditnehmern und Kreditgebern) auf der ganzen Welt sowie in der Schaffung umfassenderer Erfahrungen durch interoperable Anwendungen.

Öffentliche Blockchains haben viele Anwendungsmöglichkeiten jenseits der Tokenisierung, was sie im Laufe der Zeit zu natürlichen Knotenpunkten für Benutzervermögenswerte und -aktivitäten macht. Daher werden sie wahrscheinlich auch weiterhin die Hauptzielgruppe für Vermögensemittenten und Entwickler bleiben, die Open-Finance-Anwendungen erstellen. Wir glauben, dass private, genehmigungspflichtige Blockchains, die von Unternehmen oder nationalen Regierungen betrieben werden, wahrscheinlich nicht die globale, neutrale Plattform bieten werden, die zum Hosten der tokenisierten Vermögenswerte der Welt erforderlich ist.

Transaktionen, Gebühren und Mehrwert

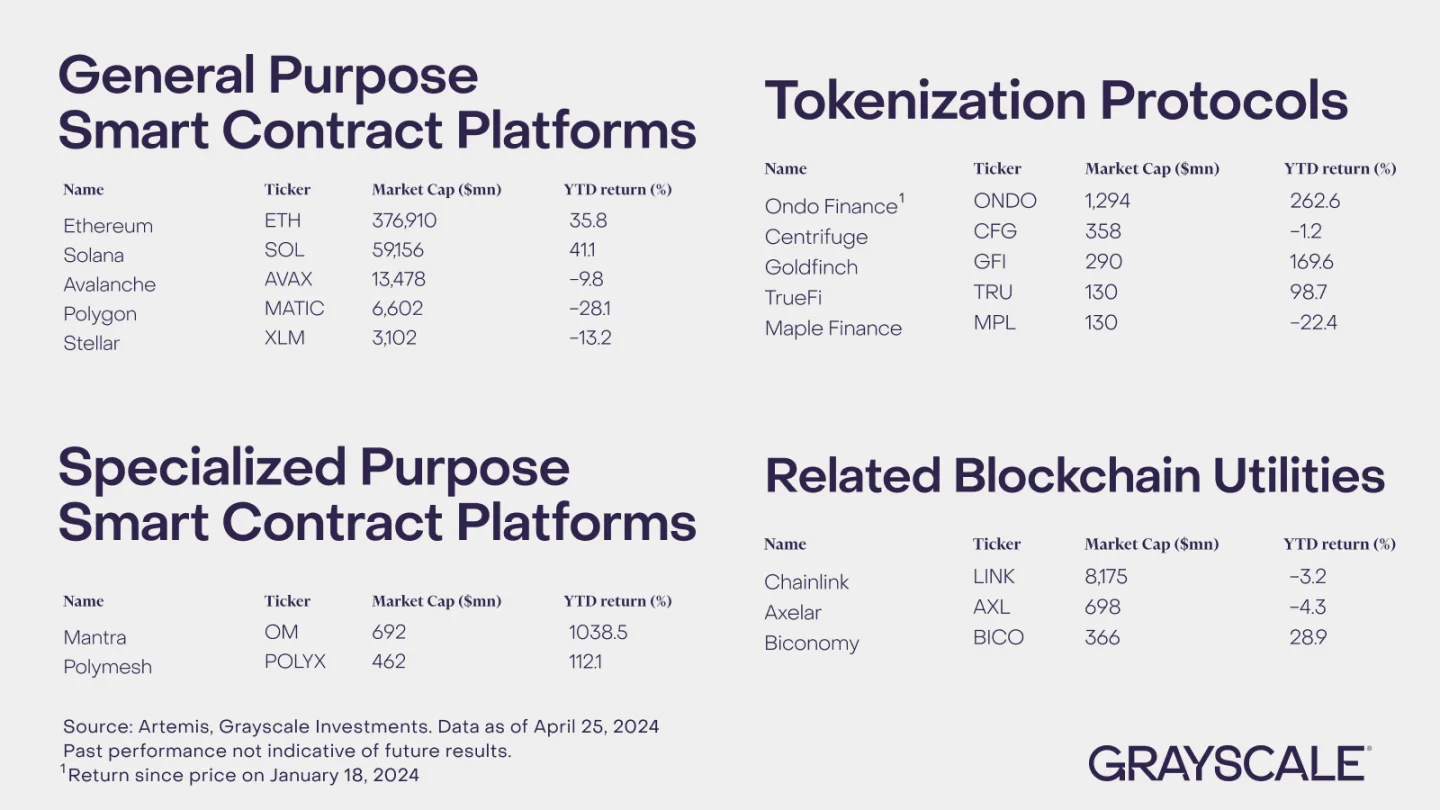

Blockchain-Transaktionen generieren in der Regel Gebühren, die den Token-Inhabern direkt (z. B. Dividenden) oder indirekt durch eine Reduzierung des Token-Angebots (z. B. Rückkäufe) zufließen können. Daher kann die Tokenisierung von Vermögenswerten den Wert von Blockchain-basierten Token steigern, wenn sie Transaktionsaktivität und Gebühren generiert. Der Mechanismus, mit dem dies geschieht, hängt jedoch von der Art des Protokolls und den Token-Eigenschaften ab (Abbildung 5).

Abbildung 5: Vermögenswerte aus der gesamten Kryptoindustrie könnten von der Tokenisierung profitieren

Einige der Komponenten unseres Krypto-Raums für Smart-Contract-Plattformen dürften die unmittelbarsten Auswirkungen spüren. L1-Blockchains in diesem Segment (und vielleicht irgendwann auch einige Komponenten ihrer L2-Ökosysteme) können als universelle globale Plattformen für tokenisierte Vermögenswerte dienen. Die nativen Token dieser Protokolle werden häufig zur Zahlung von Transaktionsgebühren („Gas“) verwendet und können Staking-Belohnungen erhalten oder von einer Reduzierung des Token-Angebots profitieren.

Im Kryptobereich der Smart-Contract-Plattformen herrscht ein intensiver Wettbewerb, aber das Ethereum-Ökosystem dominiert immer noch andere Blockchains in Bezug auf Benutzer, Vermögenswerte (Gesamtwert gesperrt) und dezentrale Anwendungen. Darüber hinaus glauben wir, dass Ethereum als sehr dezentralisiert und neutral gegenüber Netzwerkteilnehmern angesehen werden kann, was eine notwendige Voraussetzung für jede globale tokenisierte Vermögenswertplattform sein kann.

Daher glauben wir, dass Ethereum derzeit unter den Smart-Contract-Blockchains am besten positioniert ist, um vom Tokenisierungstrend zu profitieren. Andere Smart-Contract-Plattformen, die vom Tokenisierungstrend profitieren könnten, sind Avalanche (eine Plattform, die von Finanzinstituten für verschiedene Proof-of-Concept-Projekte verwendet wird), Polygon und Stellar sowie für die Tokenisierung konzipierte L1-Blockchains wie Mantra und Polymesh.

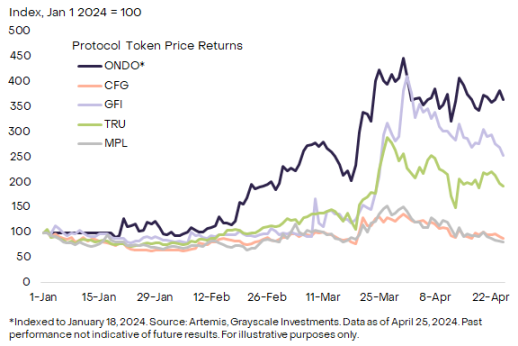

Zur nächsten Gruppe der Nutznießer gehören die tokenisierten Protokolle selbst, die Plattformen bereitstellen, um traditionelle Vermögenswerte in On-Chain-Softwareanwendungen zu integrieren (Abbildung 6). Viele dieser Anbieter haben keine Governance-Token (z. B. Securitize, Superstate), einige jedoch schon.

Beispiele hierfür sind Ondo Finance, das tokenisierte Treasury-Produkte ausgibt, und Centrifuge, eine tokenisierte Kreditproduktplattform und Teil des Finanz-Krypto-Raums. Bevor Anleger diese Token in Betracht ziehen, sollten sie die Art der von ihnen verliehenen Verwaltungsrechte prüfen und ob sie Rechte auf Protokolleinkommen verleihen.

Abbildung 6: Jahresrenditen für ausgewählte tokenisierte Protokolle

Schließlich könnte die durch die Tokenisierung gestiegene Blockchain-Aktivität viele andere Komponenten des Krypto-Ökosystems unterstützen. Chainlink hofft beispielsweise, dass sein Cross-Chain Interoperability Protocol (CCIP) eine Kerninfrastruktur für die Nachrichtenübermittlung über Blockchains (sowohl private als auch öffentliche) hinweg bereitstellt. In ähnlicher Weise bietet das Biconomy-Protokoll bestimmte technische Prozesse, die traditionellen Finanzinstituten bei der Interaktion mit der Blockchain-Technologie helfen können (beispielsweise ein Paymaster-Dienst, der es Benutzern ermöglicht, für Gas mit anderen Token als dem nativen Token der Blockchain zu bezahlen).

Sowohl Chainlink als auch Biconomy sind Teil unseres Krypto-Bereichs für Versorgungsunternehmen und Dienste.

Vision der Tokenisierung

Zusammenfassend lässt sich sagen, dass sich viele Anwendungsfälle des digitalen Handels von geschlossenen Plattformen, die von zentralen Zwischenhändlern gehostet werden, hin zu offenen und dezentralen Plattformen bewegen, die auf einer öffentlichen Blockchain-Infrastruktur basieren, und die Tokenisierung ist nur einer von vielen Trends bei der Einführung der Blockchain.

Doch angesichts der Größe und Reichweite der globalen Kapitalmärkte könnte es sich um einen wichtigen Trend handeln. Und wenn öffentliche Ketten Kreditnehmer und Kreditgeber (oder Vermögensemittenten und Investoren) zusammenbringen und bestehende Fintech-Unternehmen ausschalten können, dann dürfte eine gesteigerte Netzwerkaktivität den Token öffentlicher Ketten einen Mehrwert verleihen.

Dieser Artikel stammt aus dem Internet: Grayscale-Bericht: Public Chain und Tokenisierungsrevolution. Wer ist der größte Nutznießer von RWA?

Originalautor: CoinGecko Originalübersetzung: 1912212.eth, Foresight News Nach einer starken Performance im vierten Quartal 2023 stieg die gesamte Marktkapitalisierung der Kryptowährungen im ersten Quartal 2024 weiter um 64,51 TP5T und erreichte am 13. März einen Höchststand von 1 TP6T2,9 Billionen. In absoluten Zahlen war das Wachstum dieses Quartals (+1 TP6T1,1 Billionen) fast doppelt so hoch wie das des Vorquartals (+1 TP6T0,61 Billionen), was hauptsächlich auf die Zulassung eines US-Spot-Bitcoin-ETF Anfang Januar zurückzuführen ist, die BTC im März auf ein Rekordhoch trieb. Wichtige Highlights Bitcoin wuchs im ersten Quartal 2024 um +68,81 TP5T und erreichte ein Allzeithoch von 1 TP6T73.098; Am 2. April überstiegen die verwalteten Vermögenswerte (AUM) der US-Spot-Bitcoin-ETFs 1 TP6T55,1 Milliarden; Das Ethereum-Restaking auf EigenLayer erreichte 4,3 Millionen ETH, ein vierteljährlicher Anstieg von 36%;…