آرثر هايز: سوف تتقلب عملة البيتكوين بين $60,000 و$70,000 حتى أغسطس

المؤلف الأصلي: آرثر هايز

الترجمة الأصلية: يتحدث GaryMa Wu عن blockchبالنيابةن

ملاحظة: هذه المقالة مقتطفة من المقالة الأصلية، وقد يتم حذف بعض التفاصيل أو المعلومات. نوصي القراء بالرجوع إلى المقالة الأصلية أثناء قراءة هذه المقالة للحصول على معلومات أكثر شمولاً.

منذ منتصف أبريل، كان بعض الأشخاص يصرخون "أزمة مايو" حيث يرون الانخفاض المستمر في سوق العملات المشفرة.

حركة السعر تتماشى مع توقعاتي. اجتمع موسم الضرائب في الولايات المتحدة، والمخاوف بشأن سياسة بنك الاحتياطي الفيدرالي المستقبلية، وحدث خفض سعر البيتكوين إلى النصف، وتباطؤ النمو في إدارة أصول صناديق الاستثمار المتداولة في البيتكوين الأمريكية (AUM) لإنتاج عملية تنظيف السوق التي تشتد الحاجة إليها في الأسبوعين الأولين. قد يختار المضاربون أو المستثمرون على المدى القصير الخروج من السوق مؤقتًا والانتظار ورؤية ما سيحدث بعد ذلك. وسوف نستمر نحن الرجال المتشددين في الاحتفاظ، إن أمكن، وتجميع المزيد من الأصول الاحتياطية للعملات المشفرة المفضلة لدينا مثل Bitcoin وEthereum، بالإضافة إلى العملات البديلة عالية بيتا مثل Solana وDog Wif Hat ويجب أن أقول Dogecoin.

هذه ليست مقالة مصقولة بالكامل عن الاقتصاد الكلي العالمي والسياسة والعملات المشفرة. وبدلاً من ذلك، أود أن أسلط الضوء على الأسباب التي تجعل عمليات الإنقاذ التي تنفذها وزارة الخزانة الأمريكية، وبنك الاحتياطي الفيدرالي، وبنك ريبابليك فيرست توفر أو تزيد من القدرة على الوصول إلى السيولة الورقية الآن وفي المستقبل القريب. وسوف أستعرض سريعًا بعض الجداول التي تدعم وجهة نظري الصعودية.

تخفيضات التشديد الكمي = التيسير الكمي

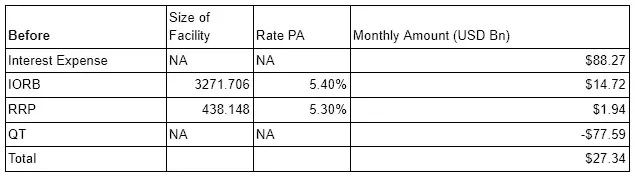

عندما يساوي المستثمرون العاديون بين التيسير الكمي وطباعة الأموال والتضخم، فإن ذلك يسبب مشاكل للنخبة. لذا فهم بحاجة إلى تغيير المصطلحات وطريقة إيصال النظام المالي (السرطان) جرعته من الهيروين النقدي. إن خفض وتيرة انكماش الأصول في إطار برنامج التضييق الكمي الذي أقره بنك الاحتياطي الفيدرالي يبدو غير ضار. لكن لا يخطئن أحد - من خلال خفض وتيرة QT من $95 مليار شهريًا إلى $60 مليار، يعمل بنك الاحتياطي الفيدرالي في الواقع على زيادة السيولة بالدولار بمقدار $35 مليار شهريًا. عندما تجمع بين الفائدة على الأرصدة الاحتياطية، ومدفوعات اتفاقية إعادة الشراء العكسية (RRP)، ومدفوعات الفائدة على سندات الخزانة الأمريكية، فإن انخفاض فترة QT يزيد من حجم التحفيز المقدم لأسواق الأصول العالمية كل شهر.

أعلن بنك الاحتياطي الفيدرالي هذا الأسبوع أنه سيخفض فترة QT في اجتماعه في مايو 2024. باستخدام رسم بياني مفيد، دعونا نلقي نظرة على سيولة الدولار الأمريكي قبل وبعد الاجتماع.

لاحظ أن مصطلح QT هو متوسط التخفيض الشهري الفعلي في عام 2024 بناءً على الميزانية العمومية الأسبوعية المعلنة من بنك الاحتياطي الفيدرالي. كما ترون، فقد أخفق بنك الاحتياطي الفيدرالي في تحقيق هدفه المتمثل في $95 مليار شهريًا. وهذا يثير التساؤل إذا كان الهدف هو $60 مليار شهريًا، فهل سيفشل بنك الاحتياطي الفيدرالي أيضًا في تحقيق هذا الهدف. يعد فقدان الوتيرة المستهدفة أمرًا إيجابيًا لسيولة الدولار الأمريكي.

وتتطلب أسعار الفائدة "المرتفعة" من بنك الاحتياطي الفيدرالي ووزارة الخزانة الأميركية دفع الفائدة للأثرياء، وهو ما يصبح أكثر تحفيزاً، إذا اقترن بالتباطؤ في الربع الثالث.

وهذا هو هدف باول رئيس الاحتياطي الفيدرالي، ولكن ماذا عن شريكته الجيدة يلين؟

إعلان التمويل الربع سنوي لخزانة الولايات المتحدة (QRA)

ولأن الولايات المتحدة تسيطر على المالية العامة، فإن بيان يلين أكثر أهمية من بيان أي مسؤول نقدي آخر. وفي كل ربع سنة، تصدر وزارة الخزانة الأمريكية تقييم المخاطر القطرية لتوجيه السوق بشأن حجم ونوع الدين الذي يجب إصداره لتمويل الحكومة. قبل تقييم تقييم الموارد للربع الثاني من عام 2024، لدي بعض الأسئلة:

1. هل ستقترض يلين أكثر أو أقل من الربع الأخير، ولماذا؟

2. ما هو تاريخ استحقاق الديون الصادرة؟

3. ما هو الرصيد المستهدف لحساب الخزينة العام (TGA)؟

السؤال رقم 1 :

وفي الربع من أبريل إلى يونيو 2024، تتوقع وزارة الخزانة اقتراض $243 مليار من صافي ديون السوق المملوكة للقطاع الخاص، بافتراض وجود رصيد نقدي قدره $750 مليار في نهاية يونيو. تبلغ تقديرات الاقتراض $41 مليار أعلى مما تم نشره في يناير 2024، ويرجع ذلك أساسًا إلى انخفاض الإيرادات النقدية، والتي يقابلها جزئيًا ارتفاع الرصيد النقدي في بداية الربع.

إذا كنت تملك سندات الخزانة، فهذه أخبار سيئة. وسوف يزداد العرض، وعلى الرغم من قوة الاقتصاد الأميركي وسوق الأوراق المالية، فإن الإيرادات الضريبية سوف تكون أقل من المستوى المطلوب. وهذا من شأنه أن يسرع سوق السندات ويدفع أسعار الفائدة الطويلة الأجل إلى الارتفاع بشكل حاد. من المحتمل أن يكون رد يلين على ذلك شكلاً من أشكال التحكم في منحنى العائد، وهذا هو الوقت الذي ستبدأ فيه عملة البيتكوين حقًا في الصعود نحو $1 مليون.

السؤال 2:

واستنادًا إلى التوقعات المالية الحالية، تتوقع وزارة الخزانة زيادة حجم مزادات السندات لأجل 4 أسابيع و6 أسابيع و8 أسابيع في الأيام المقبلة لضمان تلبية احتياجاتنا النقدية الأسبوعية في نهاية شهر مايو تقريبًا. وتتوقع وزارة الخزانة بعد ذلك أن تقوم بتخفيض حجم مزادات السندات قصيرة الأجل بشكل متواضع في أوائل إلى منتصف يونيو، قبل مواعيد سداد ضرائب الشركات وعدم الاستقطاع في 15 يونيو. وبعد ذلك، طوال شهر يوليو، تتوقع وزارة الخزانة إعادة حجم مزادات سنداتها قصيرة الأجل إلى مستويات فبراير ومارس أو بالقرب منها.

وتحتاج يلين إلى زيادة إصدار سندات قصيرة الأجل لأن السوق لا تستطيع تحمل رد فعلها عند النهاية الطويلة لمنحنى سعر الفائدة. ومن المزايا الأخرى لزيادة الفواتير أنها ستعمل على تنظيف اتفاقيات إعادة الشراء العكسية، وبالتالي ضخ السيولة بالدولار إلى النظام.

السؤال 3:

وفي الربع من يوليو إلى سبتمبر 2024، تتوقع وزارة الخزانة اقتراض $847 مليار من صافي ديون السوق المملوكة للقطاع الخاص، بافتراض وجود رصيد نقدي قدره $850 مليار في نهاية سبتمبر.

هدف رصيد TGA هو $850 مليار. ويبلغ الرصيد الحالي $941 مليار أي ما يعادل تخفيض حوالي $90 مليار خلال الأشهر الثلاثة المقبلة.

يعتبر تأثير تقييم المخاطر والقيمة إيجابيًا بشكل طفيف على سيولة الدولار الأمريكي. إنه ليس مثيرًا مثل إعلان نوفمبر 2023 الذي أدى إلى ارتفاع أسعار السندات والأسهم والعملات المشفرة. ولكنه سيساعد ببطء على زيادة قيمة استثماراتنا بمرور الوقت.

بنك الجمهورية الأولى

هل سمعت عن هذا البنك الصغير المعدني الفاسد؟ لم أسمع بها قط قبل أن تفشل. إن فشل بنك آخر أكبر من أن يُسمَح له بالإفلاس ليس بالأمر الجدير بالملاحظة. المهم هو رد فعل المسؤولين النقديين الذين يسيطرون على الولايات المتحدة.

تؤمن حكومة الولايات المتحدة الودائع في أي بنك في الولايات المتحدة بما يصل إلى $250,000 (من خلال مؤسسة تأمين الودائع الفيدرالية). عندما يفشل البنك، فإن المودعين غير المؤمن عليهم يجب أن يخسروا كل شيء. ولكن هذا أمر غير مقبول على المستوى السياسي في عام انتخابي، وخاصة إذا كان القائمون على السلطة يؤكدون لعامة الناس أن النظام المصرفي يتمتع بصحة جيدة.

فيما يلي مقتطف من FDIC:

اعتبارًا من 31 يناير 2024، كان لدى بنك الجمهورية إجمالي أصول يبلغ حوالي $60 مليار وإجمالي الودائع حوالي $40 مليار. تقدر مؤسسة تأمين الودائع الفيدرالية أن تكاليف صندوق تأمين الودائع (DIF) المرتبطة بفشل البنوك الجمهورية ستكون $667 مليون. قررت مؤسسة تأمين الودائع الفيدرالية أن استحواذ بنك فولتون على بنك ريبابليك هو الحل الأقل تكلفة لصندوق الاستثمار المباشر، وهو صندوق تأمين أنشأه الكونجرس في عام 1933 وتديره مؤسسة تأمين الودائع الفيدرالية لحماية الودائع في البنوك على مستوى البلاد، مقارنة بالبدائل الأخرى.

وشرح ما حدث باللغة العامية يتطلب القراءة بين السطور.

وافق فولتون على الاستحواذ على شركة Republic First والتأكد من أن جميع المودعين مؤمنون بالكامل، بشرط أن توفر مؤسسة تأمين الودائع الفيدرالية (FDIC) بعض النقود. أعطى تأمين مؤسسة تأمين الودائع الفيدرالية (FDIC) لفولتون $667 مليونًا بحيث يتم التأمين الكامل على جميع مودعي Republic First. لماذا يجب استخدام أموال التأمين لجميع الودائع بينما لم يتم التأمين على بعض الودائع؟

والسبب هو أنه إذا لم يتم تغطية جميع الودائع، فسوف تنهار البنوك. سيقوم أي مودع كبير بنقل أمواله على الفور إلى بنك TBTF، الذي يتمتع بضمان حكومي كامل على جميع الودائع. وفي وقت لاحق، سوف تفشل آلاف البنوك في جميع أنحاء البلاد. وهذه ليست نظرة جيدة في جمهورية ديمقراطية تجرى فيها الانتخابات كل عامين. وبمجرد أن يعرف عامة الناس أن فشل البنوك يرجع بالكامل إلى سياسات بنك الاحتياطي الفيدرالي ووزارة الخزانة الأمريكية، فسوف يضطر بعض الأغبياء الذين يتقاضون أجوراً زائدة إلى العثور على وظيفة حقيقية.

وبدلاً من التعرض لنكسة في الانتخابات، قام الشخص المسؤول الآن بضمان كافة الودائع في النظام المصرفي الأمريكي. وهذه في الواقع زيادة ضمنية قدرها $6.7 تريليون، لأن هذا هو مبلغ الودائع غير المحمية التي أبلغ عنها بنك الاحتياطي الفيدرالي في سانت لويس.

يؤدي هذا إلى طباعة الأموال لأن مؤسسة تأمين الودائع الفيدرالية (FDIC) ليس لديها $6.7 تريليون في صندوق التأمين الخاص بها. ربما يحتاجون إلى طلب المشورة من تشيكوسلوفاكيا لأن المال ليس آمنًا. بمجرد استنفاد الصندوق، ستقوم مؤسسة تأمين الودائع الفيدرالية (FDIC) باقتراض الأموال من بنك الاحتياطي الفيدرالي، والذي سيقوم بطباعة الأموال لسداد القرض.

كما هو الحال مع سياسات طباعة النقود الضمنية الأخرى التي تمت مناقشتها في هذه المقالة، لم يكن هناك ضخ هائل للسيولة اليوم. ولكن بوسعنا الآن أن نكون واثقين إلى حد ما من أن تريليونات الدولارات من الالتزامات المحتملة أضيفت إلى الميزانية العمومية لبنك الاحتياطي الفيدرالي، والتي سيتم تمويلها عن طريق طباعة النقود.

اشتري في شهر مايو واحتفظ بأموالك

إن إضافة مليارات الدولارات من السيولة ببطء كل شهر سيخفف من تقلبات الأسعار السلبية في المستقبل. على الرغم من أنني لا أتوقع أن تدرك العملات المشفرة على الفور الطبيعة التضخمية لإعلانات السياسة النقدية الأمريكية الأخيرة، إلا أنني أتوقع أن تصل الأسعار إلى القاع وتتأرجح وتبدأ في الارتفاع ببطء.

مع حلول الصيف في نصف الكرة الشمالي، سيشعر بعض مستثمري العملات المشفرة أن السوق نشط وقد يشعرون أن لديهم ثروة مكتسبة مسبقًا، لذلك سيقضون بعض الوقت في بعض الأماكن الشهيرة ويستمتعون بالحياة. بالتأكيد لن أحدق دائمًا في سوق البيتكوين. أستطيع أن أذهب للرقص. توفر عمليات البيع الحادة الأخيرة فرصة عظيمة بالنسبة لي لفتح عملة USDe الخاصة بي وإنفاق الدولارات الاصطناعية على العملات المشفرة عالية البيتا.

سأشتري Solana وDogecoin ذات الصلة للتداول بالزخم. بالنسبة لصفقات العملات البديلة طويلة المدى، سأقوم بزيادة مخصصاتي لـ Pendle والبحث عن عملات معدنية أخرى "مخفضة". سأستخدم بقية شهر مايو لزيادة مركزي. ثم يتعلق الأمر فقط بالتمسك بالعملات المعدنية وانتظار أن يدرك السوق الطبيعة التضخمية لإعلانات السياسة النقدية الأمريكية الأخيرة.

بالنسبة لأولئك الذين يحتاجون إلى توقعاتي، وهنا النقاط البارزة:

1. هل وصلت عملة البيتكوين إلى أدنى مستوى محلي عند حوالي $58,600 في وقت سابق من هذا الأسبوع؟ نعم.

2. ما هو توقع السعر الخاص بك؟ ارتفاع كبير إلى أكثر من $60,000، ثم تتقلب الأسعار بين $60,000 و$70,000 حتى أغسطس.

3. هل تعتبر إعلانات سياسة بنك الاحتياطي الفيدرالي ووزارة الخزانة الأخيرة شكلاً من أشكال طباعة الأموال الضمنية؟ نعم.

تم الحصول على هذا المقال من الإنترنت: آرثر هايز: سوف تتقلب عملة البيتكوين بين $60,000 و$70,000 حتى أغسطس

ذات صلة: سعر كمبيوتر الإنترنت (ICP) يصل إلى أعلى مستوى خلال 23 شهرًا - هل يمكنه اختراق $18 بعد ذلك؟

باختصار، وصل سعر كمبيوتر الإنترنت إلى أعلى مستوى له خلال 23 شهرًا، متجاوزًا $17 اليوم بعد ارتفاع 54% هذا الأسبوع. حققت الشبكة إنجازًا حاسمًا، حيث تم التحقق من صحة 3 مليارات كتلة بمعدل 44.87 كتلة في الثانية. من المرجح أن يستمر هذا الارتفاع في دفع برنامج المقارنات الدولية إلى $18 نظرًا لأن المستثمرين ما زالوا متفائلين. حقق سعر كمبيوتر الإنترنت (ICP) ارتفاعًا ناجحًا خلال الأسبوع الماضي، مخترقًا حاجزًا حاسمًا. ولكن هل سيستمر هذا النمو في المستقبل إذا ضاع اتجاه المستثمرين الصعودي؟ كمبيوتر الإنترنت يصل إلى مرحلة جديدة ارتفع سعر كمبيوتر الإنترنت خلال الأيام القليلة الماضية مع اقتراب الشبكة من إنجاز جديد. تم الوصول إلى هذا الإنجاز خلال ساعات التداول خلال يوم الاثنين حيث تحققت شركة Internet Computer من صحة 3 مليارات كتلة. كمبيوتر الإنترنت يصل إلى 3 مليارات كتلة. مصدر:…