Ethena'nın ikinci çeyrekteki madencilik veriminin analizi, 400%+APY bir rüya değil mi?

Orijinal yazar: Donovan Choy, eski Bankless analisti

Derleyen: Odyapay zekaly Planet Daily Azuma

Editörün Notu: Bu aydan daha erken, USDe geliştiricisi Ethena Labs, Sats etkinliğinin ikinci sezonunun başladığını duyurdu. Yeni etkinlik, BTC'yi destekleyici varlık olarak kullanmak için Ethena ile işbirliği yapacak. Bu durumun, hangisi önce gelirse, 2 Eylül'e (5 ay) kadar veya USDe arzı $5 milyar ABD dolarına çıkana kadar sürmesi bekleniyor.

Piyasanın en popüler stablecoin projesi olan Ethena Labs'ın popülaritesi, ENA'nın TGE'si ile zirveye ulaştı. Şu anda ENA'nın tam tiraj değerlemesi (FDV) 13 milyar ABD dolarını aşıyor. Projeye katılmakla ilgilenen kullanıcılar için, ENA'yı ikincil piyasada doğrudan satın almanın yanı sıra, en verimli yol, ikinci sezon etkinliği Sats aracılığıyla sonraki ENA ödüllerini kazanmaktır.

Bu makale, Odaily Planet Daily tarafından derlenen, Stas faaliyetlerindeki düşük, orta ve yüksek olmak üzere üç madencilik stratejisinin işleyişi ve potansiyel getirileri hakkında eski Bankless analisti Donovan Choy tarafından yapılan ayrıntılı bir analizdir.

Ethena'nın ilk sezon etkinliği Shards altı hafta sürdü ve Defi Maestro gibi önde gelen madenciler ilk sezon etkinliği boyunca sekiz haneli kar elde etti.

İlk sezonu kaçırdıysanız ikinci sezon Sats etkinliğine katılmanın hâlâ zamanı geldi. (Pendle) havuzu dolmak üzere olsa da hâlâ katılma şansınız var.

Aşağıda üç farklı Ethena madencilik stratejisini ve bunların potansiyel getirilerini analiz edeceğiz.

Veri analizine başlamadan önce kısaca şuna bir göz atalım: Yukarıdaki stratejilerde yer alan temel kavramlar.

-

Birincisi, Ethena, kendi getirisine sahip sentetik bir USD stabilcoini olan USDe'nin ihraç protokolüdür. 2. Sezon etkinliği sırasında USDe satın aldığınızda, adresiniz otomatik olarak puan (sats) biriktirecek ve bu, 2. Sezon etkinliğindeki ENA ödüllerinizi belirleyecektir - ENA, Ethenas yönetişim tokenidir ve FDV'si şu anda $14,3 milyar kadar yüksektir. bu makaleyi yazma zamanı.

-

İkincisi, Pendle, kendi getirisine sahip bir tokenı (USDe gibi) ana token (PT) ve getiri tokenına (YT) bölebilen bir getiri bölme protokolüdür. PT, kullanıcıların bağımsız anapara riskini sürdürmelerine olanak tanırken, YT, kullanıcıların bağımsız getiri riskini sürdürmelerine olanak tanır. YT anaparayı içermediğinden vade tarihinde YT'nin değeri kademeli olarak sıfıra doğru yönelecektir. Bu yazımızda bahsedeceğimiz stratejiler için YT konusuna da odaklanacağız.

Bu makalede, USDe'nin mevcut yıllık getiri oranı 17% olduğundan, Pendle'da USDe YT tokenleri satın aldığınızda, YT tokenleri yalnızca 17% getiri oranının değerini ve temel protokol tarafından sağlanan puan ödülünü taşır. (Ethena).

-

Üçüncüsü, Mantle ve Arbitrum'un her ikisi de Katman 2 ağlardır ve Pendle, Ethereum'a ek olarak bu ağlarda konuşlandırılmıştır.

Bu temel kavramları akılda tutarak, şuna bir göz atalım: 2. Sezondaki üç ana madencilik stratejisi:

-

Düşük risk: USDe'yi Ethereum'da tutun (günde 5 kat sat kazanın) veya en az 7 gün kilitleyin (günde 20 kat sat kazanın);

-

Orta risk: Pendle'dan USDe YT satın alın;

-

Yüksek Risk: Getiri bonusu almak için ENA'yı kilitleyin ve eşit miktarda fonla Pendle'dan USDe YT satın alın.

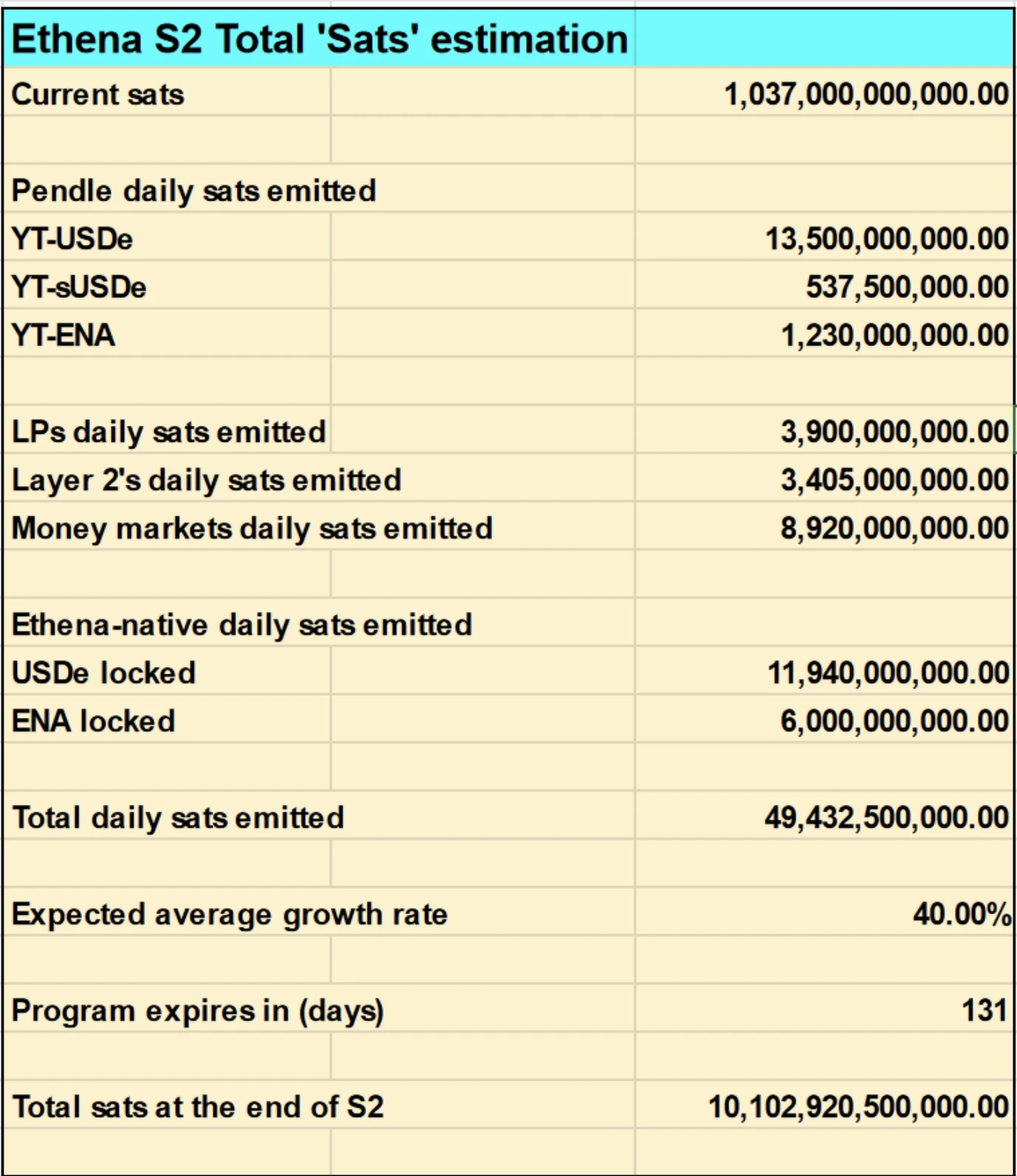

İkinci sezon etkinlikleri için tahmini toplam sta miktarı

Spesifik potansiyel getiri oranını hesaplamak için öncelikle önemli bir soruyu yanıtlamamız gerekiyor: İkinci sezonun sonuna kadar kaç sats dağıtılacak? Bu önemli cevaba dayanarak, airdrop getirilerini ölçebilir ve ilgili risk düzeyinde hangi stratejilerin en iyi getiriyi elde edebileceğini belirleyebiliriz.

Not: CEX cüzdanlarında USDe ve ENA'ya verilen puanları saymıyoruz.

Satoshi'nin genel büyüme oranının ihtiyatlı bir şekilde 40% olacağını tahmin ediyoruz, bu da ikinci sezonun sonunda (2 Eylül 2024) toplam 10,1 trilyon satoshi yayınlanacağı anlamına geliyor. Şunu belirtmekte fayda var ki eğer USDe arzı $5 milyara planlanandan önce ulaşırsa, ikinci sezon da sona erecek, ancak mevcut $2,4 milyar arzı ve büyüme oranı göz önüne alındığında bunun planlanandan önce gerçekleşmesinin pek mümkün olmadığına inanıyoruz.

Not: Veriler DeFiLlama'dan alınmıştır.

Düşük riskli strateji: USDe'yi tutun ve kilitleyin

Şimdi bu makaledeki en düşük risk stratejisi olan USDe'yi sadece tutmanın ve kilitlemenin potansiyel getirisini hesaplayalım. İşte iki varsayımımız: ENA'nın toplam arzının 5%'si ikinci çeyrekte dağıtılacak (ilk çeyrekle aynı olduğu varsayılarak); ENA'nın ikinci çeyrekteki airdrop sırasındaki FDV'si $20 milyardır ve bu makalenin yazıldığı andaki veriler $14,4 milyardır;

Aşağıdaki tabloda gösterildiği gibi, bugün 20x verimlilikte 20.000 USDe'yi kilitlerseniz (ikinci çeyrekte 130 gün kaldı), $5.186 kar elde edeceksiniz. Bu, 25,93%'lik bir yatırım getirisi (ROI) anlamına gelir; bu da 72,45%'lik yıllık getiri oranına (APY) karşılık gelir.

Sonraki stratejilerden farklı olarak bu stratejide Pendle yoktur ve sermayenizin tamamı sizde kalır.

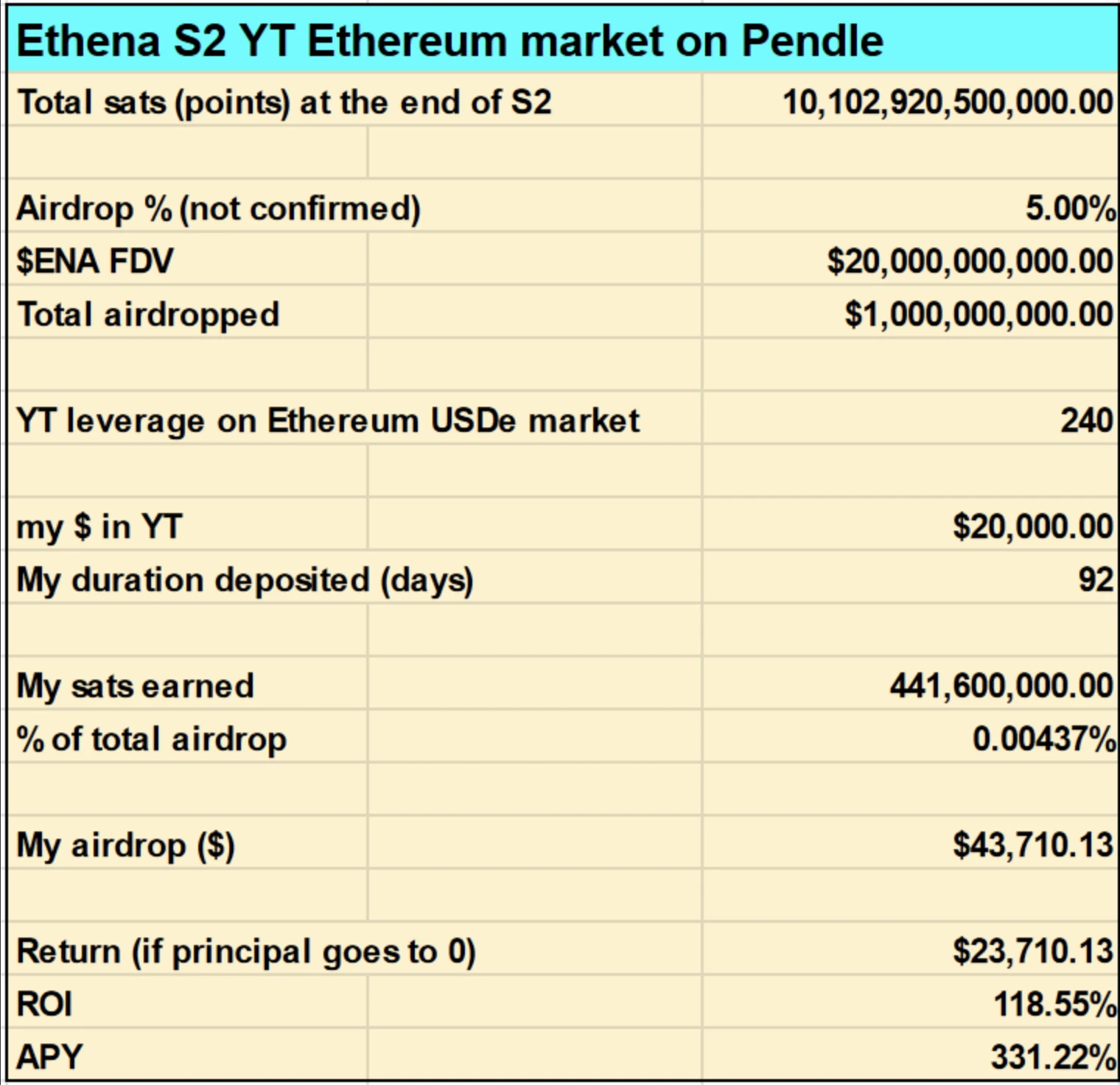

Orta riskli strateji: Pendle YT

Şimdi Ethereum ana ağında Pendle'ın USDe YT'sini kullanarak sato kazanmak için orta riskli bir stratejiye bakalım.

Aynı $20.000 fonla (ancak fark, Pendle havuzunun sona ermesi nedeniyle vadenin 92 gün olacağıdır), beklenen ENA geliri yaklaşık $43.710 olacak ve anapara düşüldükten sonraki net gelir yaklaşık olarak şuna ulaşacaktır: $23,710 (vade sonunda YT'nin değeri sıfır olacaktır, dolayısıyla prensipte $20,000 kaybedersiniz), bu da ilk stratejinin yaklaşık 4 katıdır.

Bu strateji kapsamında yatırım getirisinin 118.55%'ye, APY'nin ise 331.22%'ye ulaşması bekleniyor.

Aşağıdaki tabloda yer alan hesaplamaların Pendle piyasasının güncel kaldıraç oranına göre yapıldığını belirtelim. YT'nin gerçek zamanlı kaldıraç oranı piyasa talebinden ve son kullanma tarihinden etkilenecektir.

Ethereum ana ağını seçmezseniz ancak Arbitrum'daki Pendle havuzunda çalışırsanız beklenen yatırım getirisi ve APY sırasıyla 114.96% ve 321.18% olmak üzere biraz daha düşüktür. Sebebi bu fark aslında YT'nin Ethereum ana ağında ve Arbitrum'da gerçek zamanlı kaldıraç oranının farklı olmasından kaynaklanmaktadır.

Benzer işlemleri Mantle veya Zircuit üzerindeki Pendle havuzunda da gerçekleştirebilirsiniz ancak verilerde bazı değişiklikler olmasını bekleyebilirsiniz.

Yüksek riskli strateji: ENA'yı kilitleyin ve ardından YT satın alın

Son olarak en yüksek risk, en yüksek potansiyel getiri stratejisine bakalım, Ana para 50:50 oranında bölünüyor ve yarısı ENA'ya kilitlenmek için, diğer yarısı ise Pendle'ın USDe YT'sini satın almak için kullanılıyor.

Neden bu kadar karmaşık? Bunun nedeni, Ethena'nın, USDe varlıklarının toplam değerinin 50%'sini temsil eden ENA'yı kilitleyen kullanıcılara ek getiri teşvikleri sunmasıdır. YT-ENA ve YT-USDe'yi aynı cüzdanda tutarak her iki havuzdaki toplam ödüllerinizi 50% artıracaksınız.

Bu aynı zamanda, Sezon 2'de daha yüksek sats birikimi verimliliği elde etmek için Sezon 1'de aldıkları airdrop ödüllerinden tam olarak yararlanmış olabilecek en bilgili YT yatırımcıları tarafından da benimsenen strateji olabilir.

Aşağıdaki tabloda gösterildiği gibi, (Arbitrum'da konuşlandırılan) bu strateji en yüksek getiriyi sunar - 162.56% beklenen yatırım getirisi ve 454.17% beklenen APY, ancak buna karşılık ENA'da kilitlenme nedeniyle daha yüksek risk de beraberinde gelir.

Not: USDe havuzu Arbitrum'da, ENA havuzu ise Ethereum ana ağındadır.

Son olarak Pendle YT stratejisini kullanmayı seçerseniz gerçek zamanlı kaldıraca dikkat etmeniz gerekir. Piyasa YT satarken (bunun son kullanma tarihine yakın bir zamanda gerçekleşmesi daha muhtemeldir), kaldıraç artacaktır ve bunun tersi de geçerlidir. Gerçek zamanlı kaldıraç, YT piyasasının durumuna bağlı olarak değişmeye devam edecek olsa da, YT'yi bir kez satın aldığınızda, kendi pozisyonunuz için kaldıraç değişmeyecek ve tüm elde tutma süresi boyunca devam edecektir.

Bu makale internetten alınmıştır: Ethena'nın ikinci çeyrekteki madencilik veriminin analizi, 400%+APY bir rüya değil mi?

İlgili: Jüpiter (JUP), 18% Rallisinden Sonra ThorChain'i Geçebilir mi?

Kısaca Jüpiter fiyatı son 24 saatte patlama yaparak altcoin'i $1.80'e yaklaştırdı. Altcoin yalnızca hacim açısından en büyük ikinci DEX değil, aynı zamanda piyasa değeri açısından da ThorChain'i (RUNE) geçmeye yakın. Düzeltme bekleyen ayılar başarısız oluyor ve son üç günde $2,8 milyonun üzerinde para tasfiye edildi. Jüpiter'in (JUP) fiyatı, platformun Merkezi Olmayan Borsa (DEX) piyasasında varlık göstermesinin ardından son birkaç günde oldukça etkileyiciydi. Şimdi soru, kripto para biriminin bu boğa koşusuna devam edip edemeyeceği ve diğer rakiplerinden bazılarını geçip geçemeyeceğidir. Jüpiter Çöküyor Jüpiter kendi tokeni JUP'u Ocak ayının sonunda piyasaya sürdü. Ancak kripto para birimi yalnızca geçen ay patladı. Altcoin $0,47’den yükseldi…