تقرير مختبرات EMC لشهر أبريل: ظهور أزمة مالية كلية، لكن الأموال الموجودة في الموقع تظل دون تغيير

*المعلومات والآراء والأحكام المتعلقة بالأسواق والمشاريع والعملات وما إلى ذلك المذكورة في هذا التقرير هي للإشارة فقط ولا تشكل أي نصيحة استثمارية.

عندما وافقت الولايات المتحدة وهونج كونج على التوالي على صناديق الاستثمار المتداولة في البيتكوين (BTC)، وهللنا لدمج DeFi وTradFI، لم نكن على علم بالتغيرات العميقة التي حدثت في هيكل سوق العملات المشفرة.

ما هي أجزاء السوق التي تتغير، وما هي الأجزاء التي لم تتغير، وما هي العوامل الجديدة التي تمت إضافتها للتأثير على اتجاهات السوق، وما هي العوامل الموجودة التي لا تزال تلعب دورًا كبيرًا… هذا ما يفعله المستثمرون مثلنا الذين يحاولون استكشاف اتجاهات السوق والصناعة دورات تحتاج إلى فهم.

في أبريل، تغيرت توقعات السياسةبالنيابةوشهدت الأسواق المالية العالمية تقلبات حادة.

التمويل الكلي

بالنسبة لـBTC، التي تبلغ قيمتها أكثر من $1.2 تريليون، فإن ارتباطها القوي بمؤشر ناسداك معروف جيدًا حيث تتوسع قيمتها السوقية وتتغير المجموعات المشاركة، مما يجعل الاقتصاد الكلي والبيانات المالية وسياسات البنك المركزي العالمي أهم العوامل التي تؤثر على BTC. اتجاهات الأسعار في كثير من الحالات. أبريل هو الشهر الذي استحوذت فيه هذه البيانات على اتجاه عملات البيتكوين.

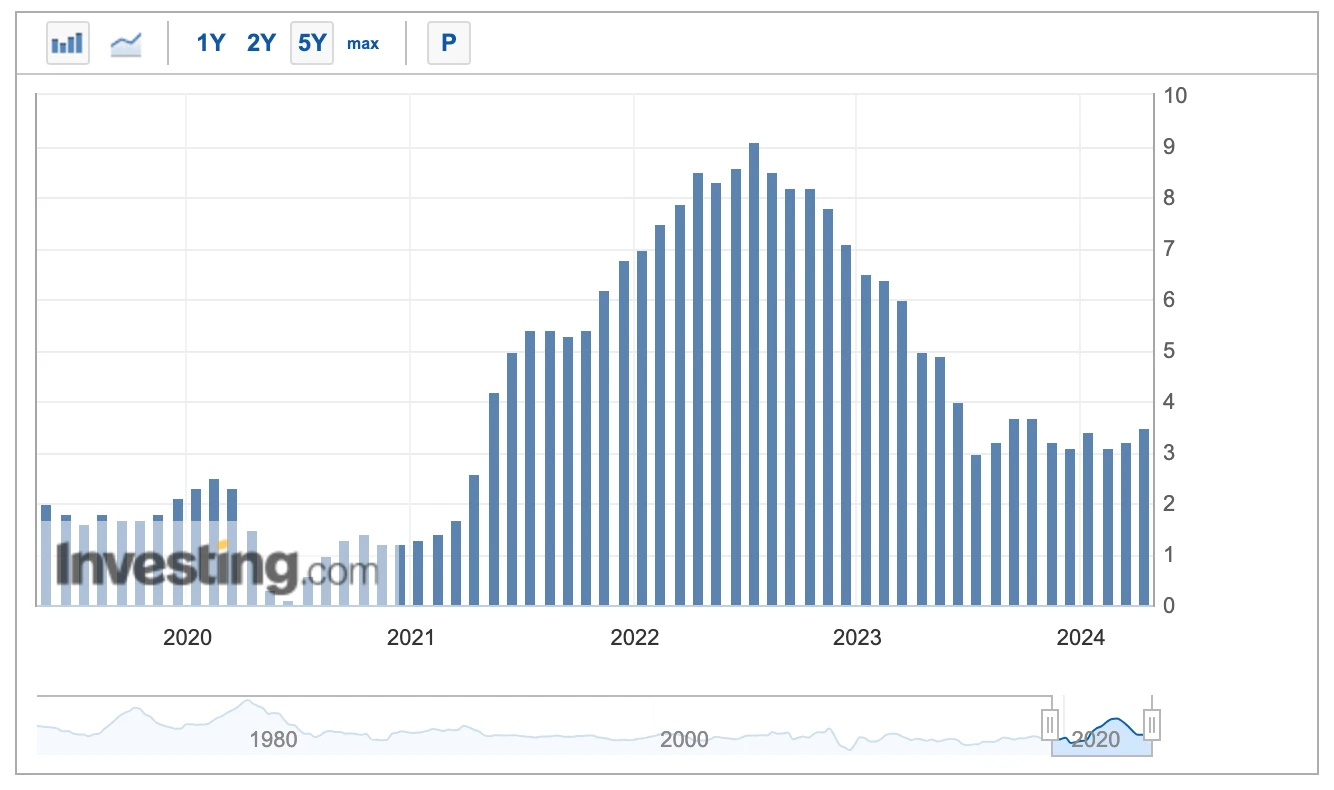

وصلت بيانات مؤشر أسعار المستهلك الأمريكي لشهر مارس الصادرة في أبريل إلى 3.5%، متجاوزة 3.2% في فبراير. وقد أدى الانتعاش غير المتوقع لمؤشر أسعار المستهلكين إلى انخفاض توقعات الأسواق بشأن خفض أسعار الفائدة الأمريكية في النصف الأول من العام إلى نقطة التجمد. وقد أولت السوق في السابق الكثير من الاهتمام للضغوط على أسعار الفائدة على السندات الحكومية الأمريكية في بيئة مرتفعة الفائدة. ومع ذلك، في سياق المهمة الأساسية الحالية لبنك الاحتياطي الفيدرالي - وهي خفض مؤشر أسعار المستهلك إلى أقل من 2%، وهو أمر ميؤوس منه، لا أحد يشك في أن خفض سعر الفائدة سوف يتأخر مرة أخرى. بل إن هناك أصواتاً تعتقد أنه لا يوجد أمل في خفض أسعار الفائدة هذا العام، وربما يكون هناك رفع آخر لأسعار الفائدة - وهذا ليس مستحيلاً. وإذا ارتفع مؤشر أسعار المستهلك بشكل حاد، فماذا تستطيع الولايات المتحدة أن تفعل غير رفع أسعار الفائدة؟

انتعش مؤشر أسعار المستهلك الأمريكي لمدة شهرين متتاليين

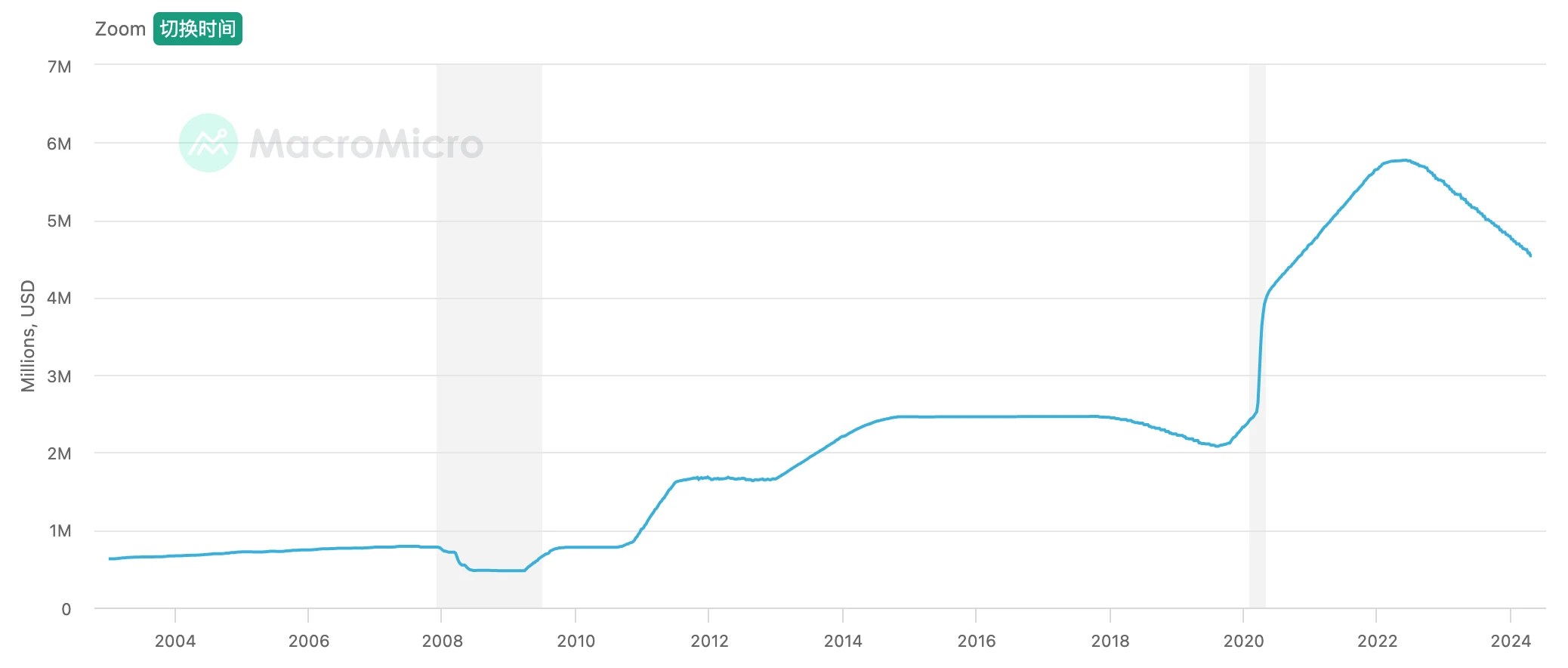

وفي الوقت نفسه، لا تزال خطة خفض الميزانية العمومية للاحتياطي الفيدرالي تنفذ بحزم.

حيازات الاحتياطي الفيدرالي من الديون الأمريكية

منذ إطلاق تخفيض الميزانية العمومية في عام 2022، باع الاحتياطي الفيدرالي أكثر من $1.2 تريليون من سندات الخزانة الأمريكية. وهذه مضخة قوية أخرى في ظل أسعار الفائدة المرتفعة. تستخرج هذه المضخة ما يصل إلى $95 مليار سيولة من السوق كل شهر (60 مليار سندات خزانة أمريكية وما يصل إلى 35 مليار سندات مؤسسية).

ودفعت التوقعات المتشائمة والتغيرات في استراتيجيات الاستجابة الناجمة عن النقطتين المذكورتين أعلاه مؤشر الدولار الأمريكي إلى مواصلة القوة، وأنهت سلسلة مكاسب مؤشري ناسداك وداو جونز التي استمرت خمسة أيام هذا الشهر. وبعد أن سجل المؤشران مستويات قياسية في مارس، انخفض بمقدار 4.41% و5.00% على التوالي هذا الشهر.

في المقابل، أنهت BTC، التي أكملت تخفيضات الإنتاج هذا الشهر، أيضًا سلسلة انتصاراتها المكونة من 7 مباريات، بانخفاض شهري قدره $10,666.80، أو 14.96%. وبعد اختراق القناة الصاعدة في شهر مارس، يبدو أن الجهود المبذولة لبناء صندوق الصدمات في شهر أبريل قد باءت بالفشل.

العاصفة على وشك الارتفاع، ويبدو أن المد قد بدأ في التحول؟

سوق التشفير

في أبريل، افتتحت البيتكوين بسعر $71,291.50 وأغلقت عند $60,622.91، بانخفاض 14.96% لهذا الشهر بسعة 19.27%، منهية ارتفاعها الذي دام سبعة أشهر. ومع تقلص حجم التداول، شهدت أكبر انخفاض شهري لها منذ يناير 2023 (أي منذ فترة انتعاش السوق الصاعدة الحالية).

الاتجاه الشهري للبيتكوين

بعد عمليات البيع الكبيرة في شهر مارس، عانت القوة الشرائية لعملة البيتكوين من انتكاسة كبيرة وأصبحت ضعيفة منذ ذلك الحين. في أبريل، ظل أقل من متوسط السعر لمدة 7 أيام في معظم الأوقات منذ منتصف إلى أواخر أبريل، ووصل إلى أدنى مستوى تعديل عند $59,573.32 في 19 أبريل.

BTC الاتجاه اليومي

منذ فبراير، أنشأت BTC قناة صعودية لأسعار السوق الصاعدة على البعد اليومي (جزء الخلفية الخضراء في الصورة أعلاه). وبعد أن وصل السعر إلى أعلى سعر تاريخي له في 13 مارس، بدأ برصد المسار السفلي للقناة الصاعدة. ثم، طوال شهر أبريل، حاولت بناء صندوق تذبذب بين US$59000 وUS$73000 (جزء الخلفية الأرجوانية في الصورة أعلاه). ومع التحول في التوقعات المالية الكلية وانهيار مؤشرات الأسهم الأمريكية، أصبح العمل على بناء صندوق التذبذب أمراً صعباً.

بيع وعقد

في تقرير مارس، ذكرنا أن يوم 3 ديسمبر 2023 كان أعلى نقطة في تاريخ الحيازات الطويلة، عندما امتلك أصحاب الأيدي الطويلة إجمالي 14,916,832 بيتكوين. منذ ذلك الحين، مع البداية التدريجية للسوق الصاعدة، بدأ أصحاب الأيدي الطويلة عمليات البيع الدورية لمدة أربع سنوات، واعتبارًا من 31 مارس، تم بيع إجمالي 897,543 بيتكوين.

أكبر إيجابية لسرد BTC في يناير - أدى استيفاء الموافقة على 11 صندوقًا متداولًا متداولًا فوريًا إلى قيام المستثمرين على المدى الطويل بالبيع عند أعلى مستوياته على الإطلاق، مما أدى إلى تشبع على المدى القصير وتهدئة الحماس لمراكز جديدة قصيرة الأجل. .

يعد هذا السلوك استجابة للارتفاع المرحلي لـ BTC، وهو أيضًا السبب وراء توقف سعر BTC عن الارتفاع في مارس ودخوله في فترة من التقلبات المستمرة. بعد دخول شهر أبريل، تم تعليق الاتجاه من الشراء إلى البيع في مرحلة السوق الصاعدة داخل السوق.

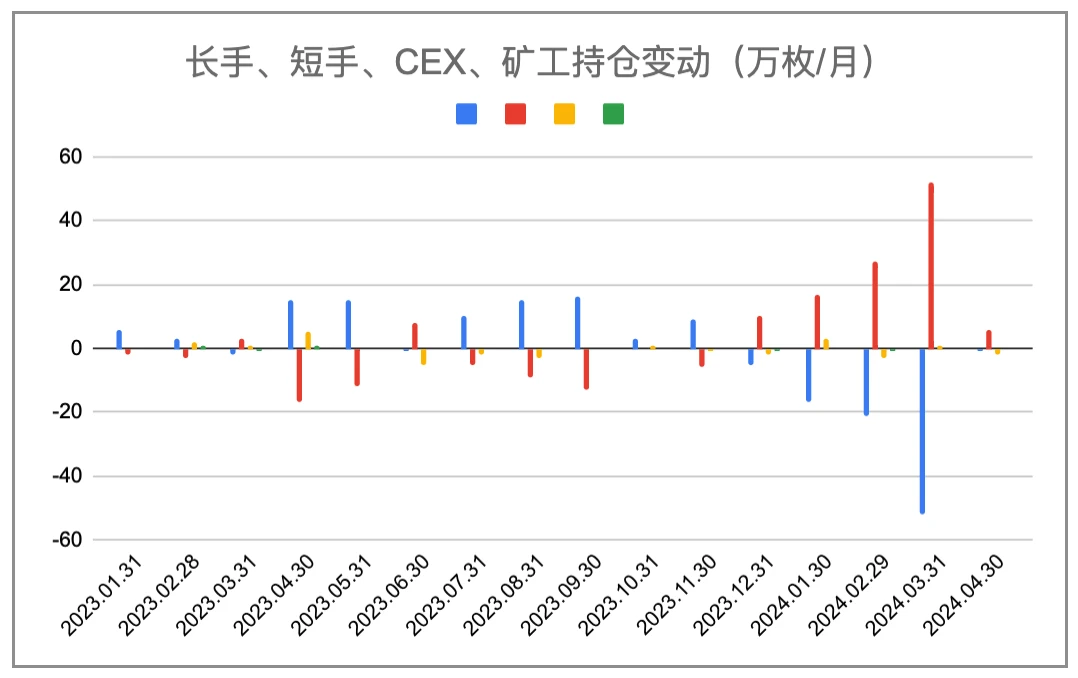

التغييرات في مراكز BTC لمختلف المشاركين في السوق (شهريًا)

وفقًا للإحصاءات، انخفض حجم بيع حاملي الأسهم على المدى الطويل إلى 10000 قطعة نقدية في أبريل (كان حجم البيع في مارس يصل إلى 520000 قطعة نقدية). ومع انخفاض السعر، زاد أصحاب الأجل القصير من ممتلكاتهم هذا الشهر، ولم يبتلعوا بيع أصحاب الأجل الطويل فحسب، بل قاموا أيضًا بسحب عشرات الآلاف من العملات المعدنية من رصيد البورصات المركزية.

مع اكتمال تخفيضات إنتاج البيتكوين هذا الشهر، لا يزال القائمون بالتعدين متمسكين بعملاتهم المعدنية (يظل الوضع العام دون تغيير، مما يعني أن عمليات البيع في السوق تساوي تقريبًا الإنتاج). على الرغم من أن السعر الهبوطي يقترب من سعر التكلفة لبعض القائمين بالتعدين، إلا أنه لم تحدث عمليات بيع كبيرة، ولا يزال القائمون بالتعدين يحتفظون بحوالي 1.81 مليون بيتكوين بشكل ثابت.

من الرسم البياني الإحصائي لحجم ملكية كل طرف، يمكننا أن نرى بوضوح توقف الاتجاه من الشراء إلى البيع.

ممتلكات BTC من قبل جميع الأطراف

وبالنظر إلى التغيرات في بيانات المراكز التي تحتفظ بها جميع الأطراف على مدى الـ 11 عاما الماضية، يمكننا أن نجد أن ظاهرة تعليق البيع طويل الأجل في منتصف السوق الصاعدة حدثت أيضا في منتصف عام 2016. وهذا يعني غالبًا أنه مع انخفاض الأسعار بشكل حاد، فإن المجموعة طويلة المدى التي تعتقد أن السوق الصاعدة ستستمر تختار إيقاف البيع واستئناف البيع بعد أن يستعيد السوق توازن العرض والطلب ويستمر في الارتفاع.

ودفعت التوقعات المتشائمة والتغيرات في استراتيجيات الاستجابة الناجمة عن النقطتين المذكورتين أعلاه مؤشر الدولار الأمريكي إلى مواصلة القوة، وأنهت سلسلة مكاسب مؤشري ناسداك وداو جونز التي استمرت خمسة أيام هذا الشهر. وبعد أن سجل المؤشران مستويات قياسية في مارس، انخفض بمقدار 4.41% و5.00% على التوالي هذا الشهر.

حجم البيع الطويل والقصير وإحصائيات تراكم CEX (يوميًا)

انطلاقًا من بيانات BTC المنقولة من الأيدي الطويلة والقصيرة إلى البورصات، استمر حجم التحويلات في أبريل في الانخفاض مقارنة بشهر مارس، ولم يتغير مخزون البورصات المركزية كثيرًا وكان هناك تدفق خارجي صغير.

السيولة

تعتبر الأموال عاملاً مهمًا في تحديد اتجاهات السوق. بعد مراقبة الهيكل الداخلي للسوق، نواصل فحص تدفق الأموال إلى الداخل والخارج.

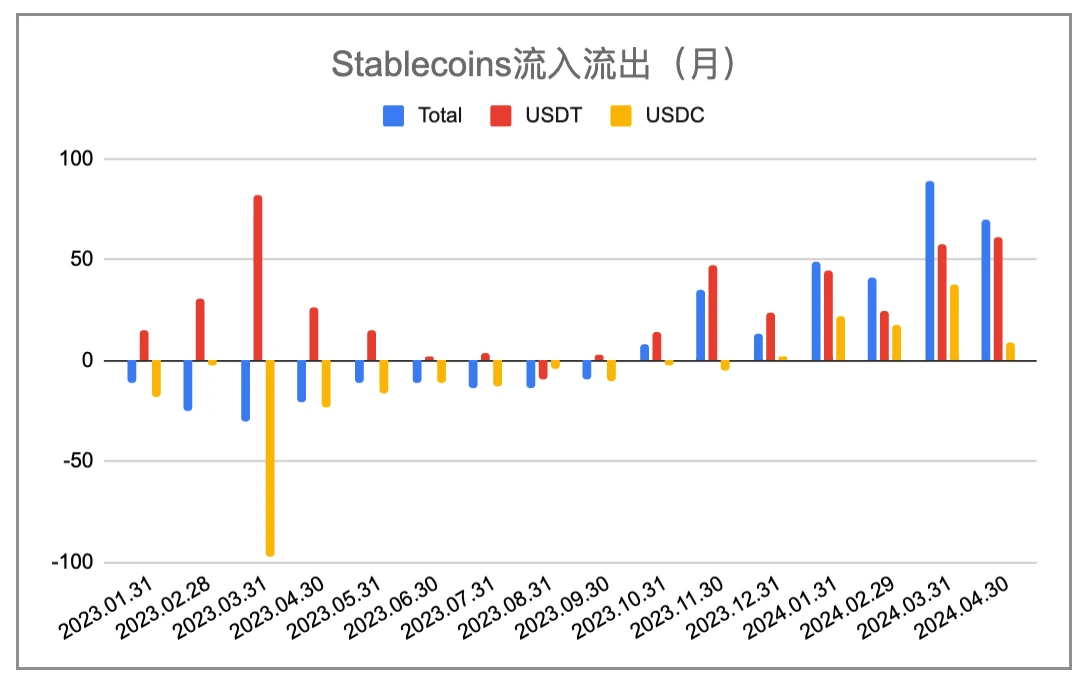

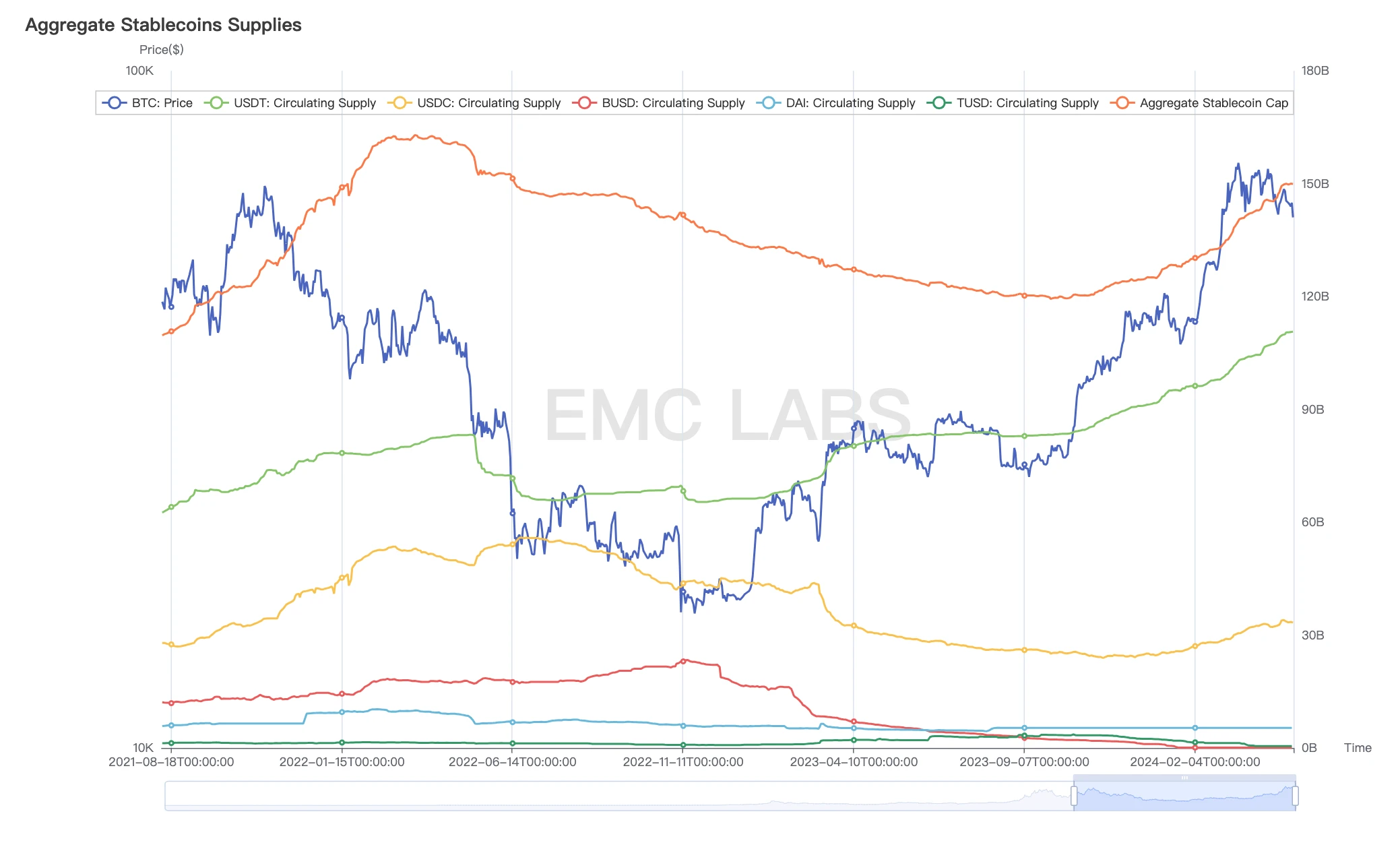

التغييرات في المعروض من العملات المستقرة الرئيسية (مخطط EMC Labs)

وبالنظر إلى بيانات إصدار العملات المستقرة، وجدت مختبرات EMC أن الأموال التي دخلت السوق بمساعدة العملات المستقرة في أبريل وصلت إلى $7 مليار، بما في ذلك $6.1 مليار في USDT و$900 مليون في USDC. وفقًا لـ eMerge Engine، دخلت BTC مرحلة الإصلاح لهذه الدورة في عام 2023، ثم حققت صافي التدفقات الداخلة لأول مرة في أكتوبر. منذ ذلك الحين، أصبحت العملات المستقرة في حالة إصدار متزايد، واحتلت المرتبة الثانية بتدفقات بقيمة $7 مليار في أبريل.

نطاق إصدار العملات المستقرة الرئيسية

اعتبارًا من 30 أبريل، ارتفع إجمالي إصدار العملات المستقرة إلى ما يقرب من 149.9 مليار، بزيادة قدرها حوالي $30 مليار دولار أمريكي منذ النقطة المنخفضة، لكنها لم تصل بعد إلى ذروة الدورة السابقة.

علاوة على ذلك، لا يزال مخزون العملات المستقرة في البورصات المركزية مرتفعًا نسبيًا. لكن لا يبدو أن هذه الأموال في عجلة من أمرها للتحول إلى قوة شرائية. تجدر الإشارة إلى أن الجسم الرئيسي للعملات المستقرة المتراكمة حديثًا في البورصات المركزية هو USDT، في حين أن USDC المستخدم في الولايات المتحدة ليس لديه تراكم جديد بشكل أساسي.

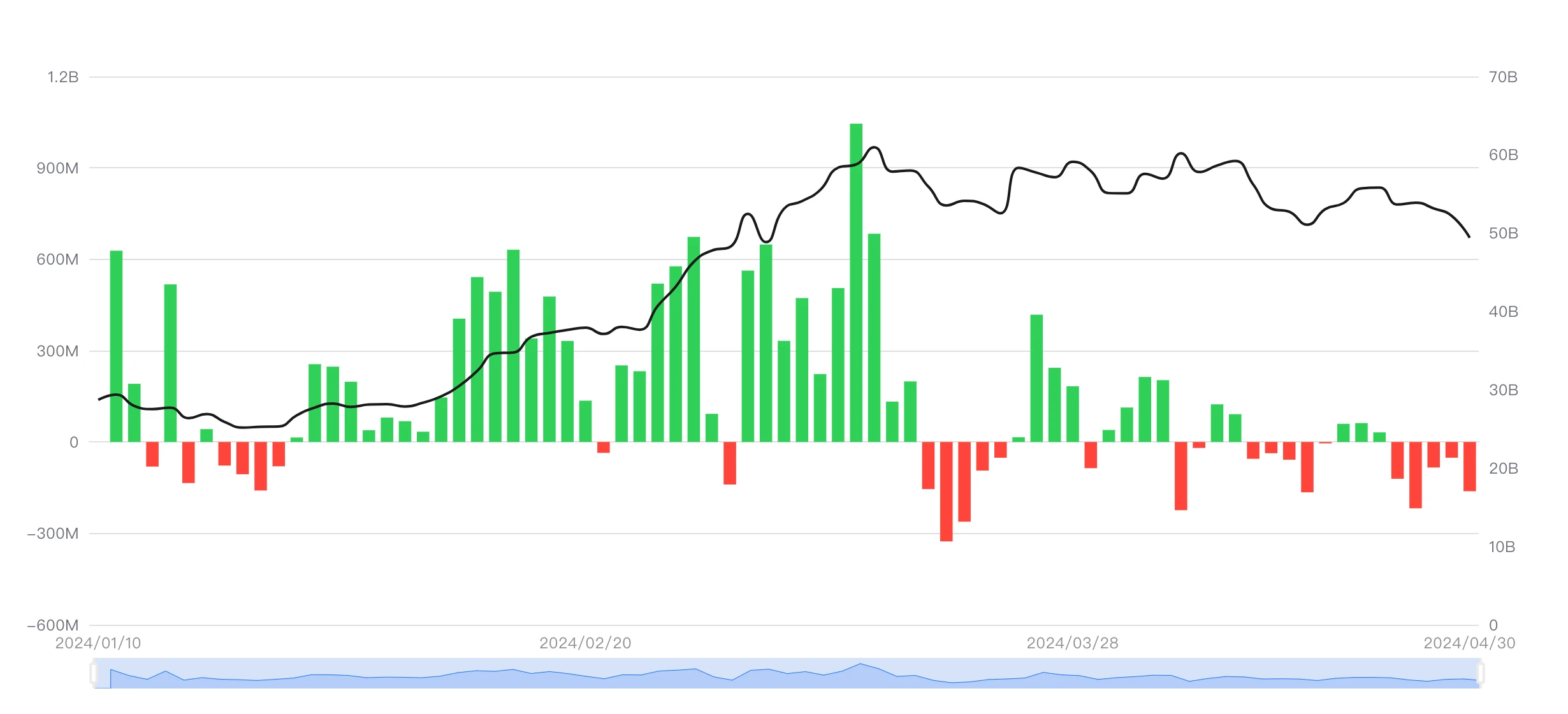

على جانب قناة BTC ETF، أظهر تدفق الأموال الداخلة والخارجة سمة واضحة نسبيًا لمطاردة الارتفاعات وأدنى مستويات البيع. منذ أن توقف السعر عن الارتفاع في منتصف شهر مارس، استمر في التدفق.

إحصائيات التدفقات الداخلة والخارجة لـ 11 صندوقًا متداولًا لـ BTC (رسم بياني بواسطة SosoValue)

بناءً على خصائص الصندوق وحجمه، نعتقد أن الأموال الموجودة في قناة BTC ETF ليست السبب الرئيسي لانخفاض أسعار BTC ولا يمكنها تحمل مسؤولية عكس الوضع بشكل مستقل.

ضغط العرض والدورة

كل الأشياء تزدهر وتذبل في دورة لا نهاية لها.

يد طويلة وقصيرة ونسبة الربح والخسارة العائمة في السوق بأكملها

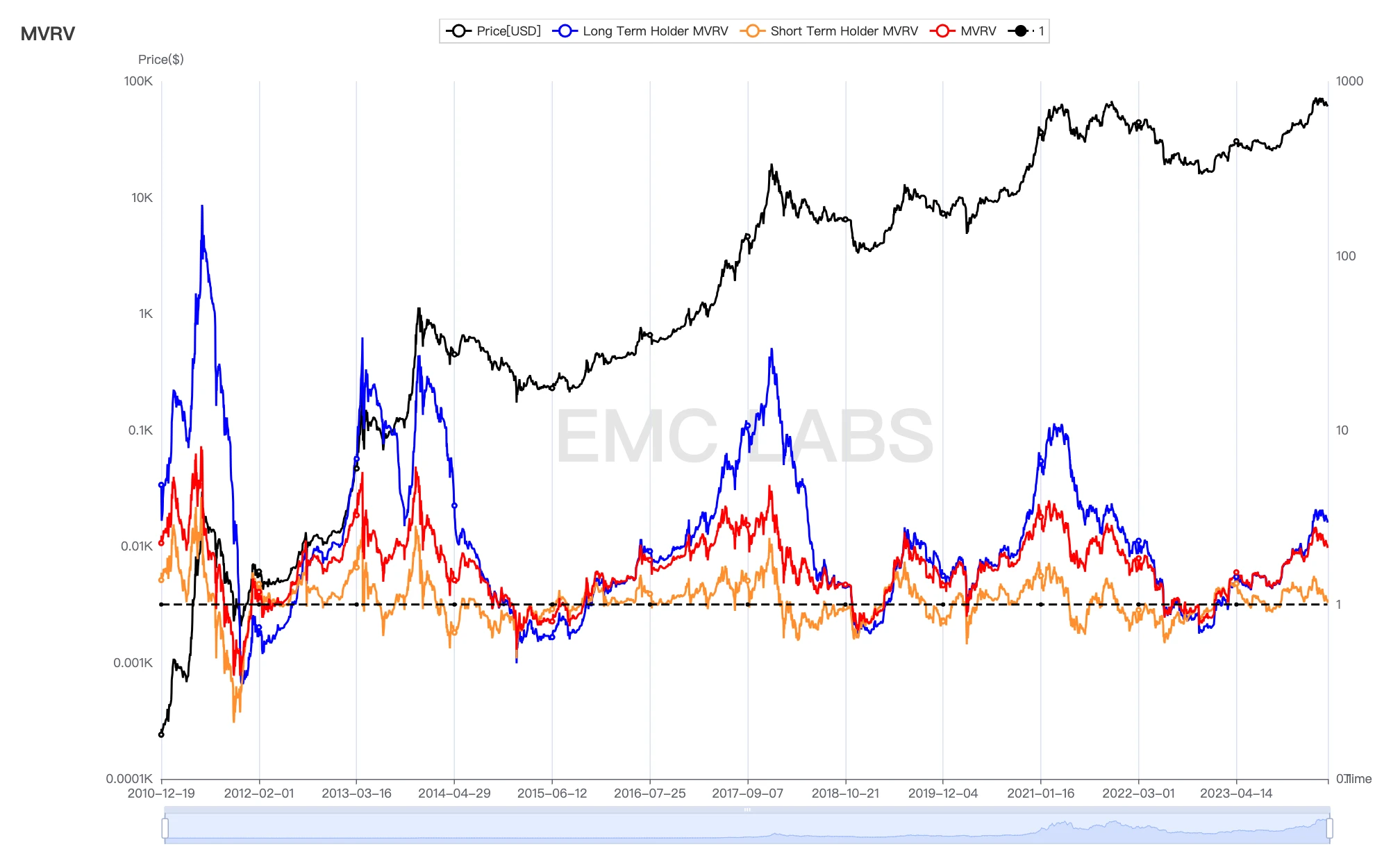

هناك دائمًا تعديلات جذرية خلال السوق الصاعدة، والتي تعمل بشكل موضوعي على إزالة الرقائق العائمة.

المؤشر الذي يستحق الاهتمام به هو MVRV (نسبة الربح والخسارة العائمة). خلال فترات الإصلاح والارتفاع، ومع ارتفاع الأسعار، تزداد الأرباح العائمة لحاملي العملات. في هذا الوقت، يحتاج السوق إلى استخدام الانخفاض للتخلص من تلك الرقائق القصيرة الأمد التي انضمت للتو إلى القطار والرقائق طويلة الأمد ذات الأرباح الكافية. تاريخيًا، غالبًا ما تتطلب هذه التصفية أن ينخفض السعر إلى مركز تكون فيه قيمة MVRV لمجموعة البيع المختصرة قريبة من 1 قبل أن تتمكن من التوقف. منذ العام الماضي، تمت هذه التطهير مرتين، في يونيو وأغسطس إلى أكتوبر من العام الماضي. وفي يناير، انخفض إلى ما لا يقل عن 1.03. اعتبارًا من 30 أبريل، وصل هذا التنظيف إلى 1.02 (في 1 مايو، انخفض MVRV إلى 0.98). ومن الجدير بالذكر أنه في التاريخ، بعد تجربة مثل هذه الاختبارات القاسية، غالبًا ما كان سعر البيتكوين يشهد ارتفاعًا حادًا.

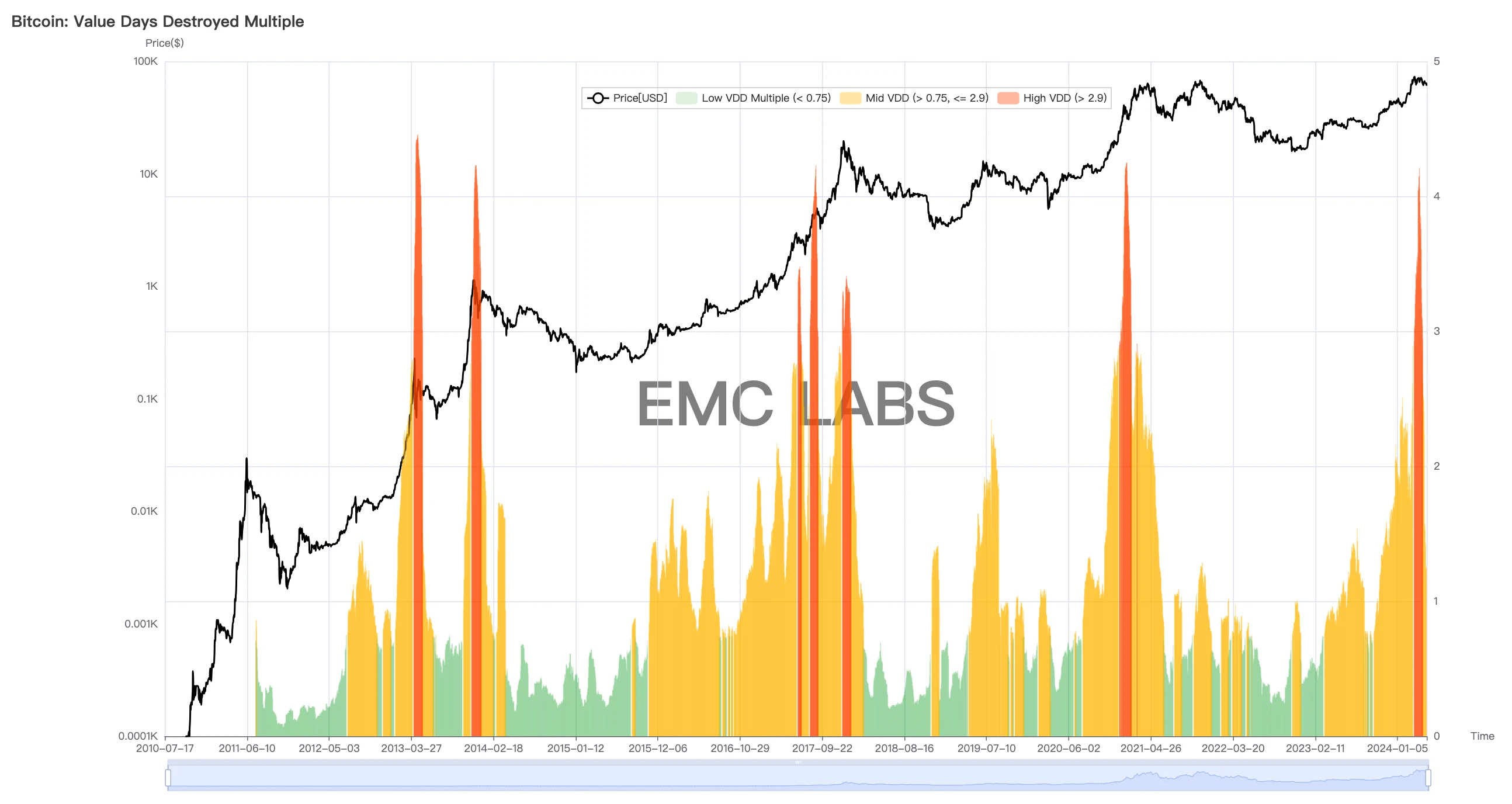

هناك تخمين مخيف آخر وهو أن هذه الدورة هي الأوفر حظا، مع ارتفاع جديد قبل خفض الإنتاج، وقد تجاوزت السوق الصاعدة الحالية القمة بالفعل. أحد الأدلة هو مؤشر تدمير VDD.

بيانات تدمير BTC VDD

لا يأخذ مؤشر تدمير VDD في الاعتبار تحقيق القيمة فحسب، بل يأخذ في الاعتبار أيضًا عوامل الاحتفاظ بالأيدي الطويلة والقصيرة في القيمة المحققة، لذلك فهو يتمتع بقيمة مرجعية كبيرة.

ذروة المضاربة أقرب إلى السوق الصاعدة الأخيرة (2021). تكهنات أخرى تعتمد على هذه البيانات هي أن السوق الصاعدة في منتصف الطريق، وسوف تنتهي السوق الصاعدة إذا كان هناك تدمير واحد (على غرار عام 2013) أو اثنين (على غرار عام 2017) على نطاق واسع لـ VDD.

أحد عوامل التداخل الرئيسية في هذه الجولة من بيانات VDD هو استرداد ممتلكات Crayscale Trust بعد التحويل إلى GBTC. يمكن أن تؤثر بيانات التداخل هذه أيضًا على الحكم على حجم البيع على المدى الطويل.

خاتمة

من خلال الجمع بين جوانب متعددة من الأساسيات ورأس المال والسياسة ودورة السوق ودورة الصناعة، تعتقد EMC Labs أن انخفاض عملة البيتكوين في أبريل كان نتيجة لضعف التوازن بين المشترين والبائعين بعد ارتفاع سعرها في يوليو وبيع بعض المستثمرين بكثافة. واختار الداخلون الجدد الانتظار والترقب بحذر، في حين سيطر المتداولون الذين يتداولون بناءً على البيانات المالية الكلية والمؤشرات الفنية على السوق. كان نطاق التعديل مشابهًا لحجم تراجع السوق الصاعدة السابق.

انطلاقًا من تدفق العملات المستقرة (ثاني أعلى مستوى منذ العام الماضي)، فإن حماسة الأسواق للمراكز الطويلة لم تنطفئ. يرجع التعديل الحالي إلى حقيقة أن البيانات المالية والاقتصادية الكلية تجاوزت التوقعات، مما تسبب في احتفاظ الأموال التي تدخل السوق بالعملة والانتظار والترقب. على هذا النحو، فإن البيانات المالية الكلية، وخاصة بيان بنك الاحتياطي الفيدرالي بشأن تخفيضات أسعار الفائدة والتغيرات في البيانات الاقتصادية الأساسية مثل العمالة غير الزراعية، سوف تهيمن على موقف الأموال في السوق لبعض الوقت في المستقبل، وبالتالي تحديد اتجاه الأسعار من بيتكوين.

في الوقت الحالي، انخفض نشاط سلسلة بيتكوين بشكل ملحوظ واقترب من مستوى السوق الهابط. تحول نشاط المستخدم إلى Solana وEtherum، مما يجعل بيانات المستخدم لهاتين الشبكتين لا تزال في حالة تصاعدية. وما يثير القلق هو أن السوق تتوقع حاليًا تأجيل خفض سعر الفائدة إلى ما بعد سبتمبر. إذن، في الأشهر الأربعة المقبلة، ما هي المعلومات التي ستستخدمها الصناديق والمراكز المكشوفة في السوق لاتخاذ قرارات التداول؟ فالتوازن الحالي هش للغاية، وقرارات الاثنين ستخل بالتوازن وتدفع السوق للأعلى أو للأسفل بشكل عنيف.

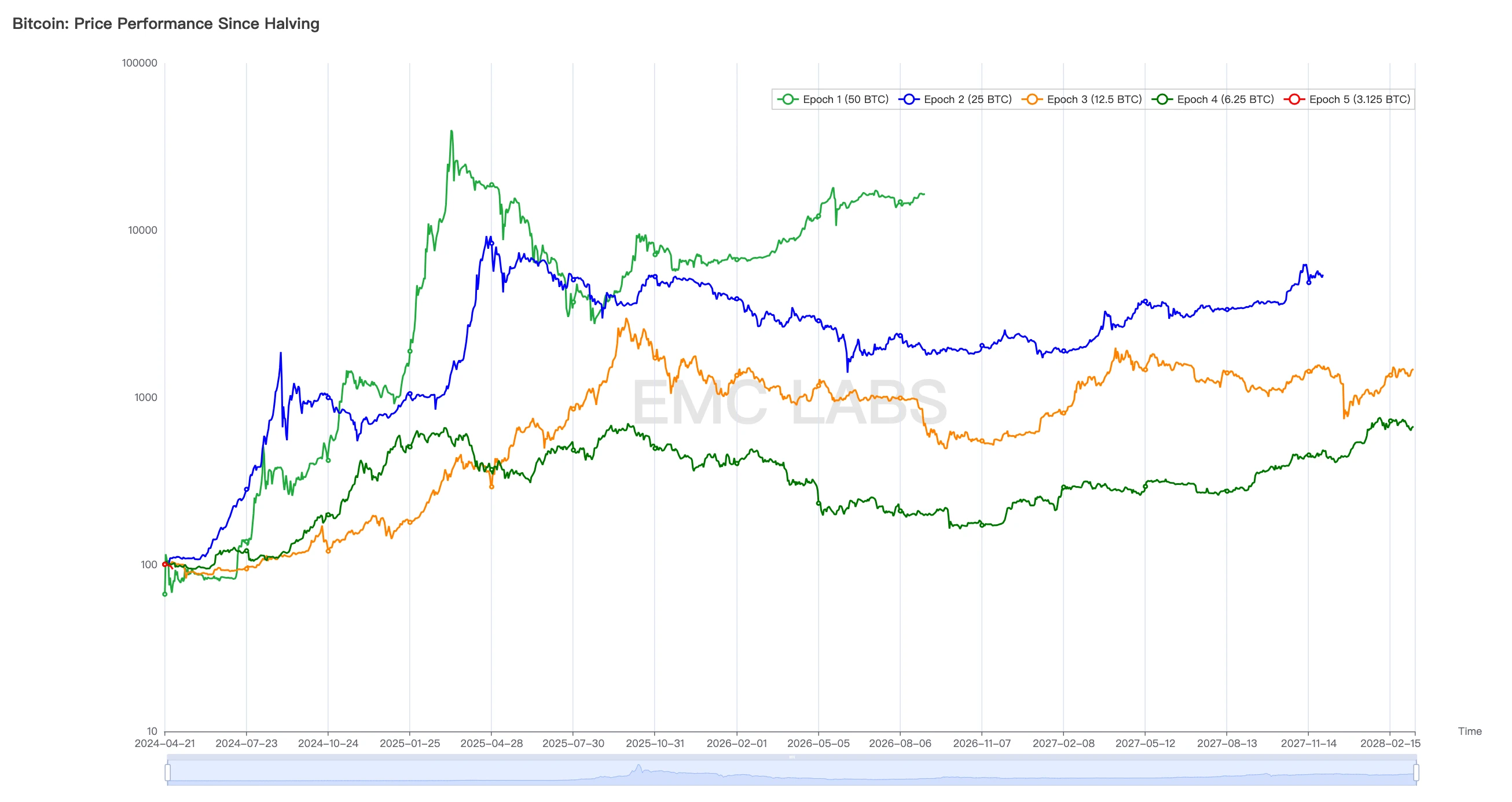

اتجاهات أسعار BTC بعد كل تنصيف

إذا ارتفع، فمن المرجح أن يبدأ المرحلة الثانية من السوق الصاعدة ويدخل في موسم AltCoin.

إذا اتجه الاتجاه نحو الانخفاض، فسوف تنهار ثقة حاملي العملات، مما يؤدي إلى تدافع متسلسل. قد تنكسر العملة البديلة AltCoin، التي تم تخفيضها إلى النصف بالفعل، مرة أخرى.

هذا هو أسوأ ما يمكن تطوير مع احتمال منخفض جدا.

نهاية

تم تأسيس EMC Labs على يد مستثمري الأصول المشفرة وعلماء البيانات في أبريل 2023. وهي تركز على أبحاث صناعة blockchain والاستثمار في السوق الثانوية للعملات المشفرة، وتأخذ بعد نظر الصناعة والبصيرة واستخراج البيانات باعتبارها قدرتها التنافسية الأساسية، وتلتزم بالمشاركة في صناعة blockchain المزدهرة. من خلال البحث والاستثمار، وتعزيز أصول blockchain والتشفير لتحقيق الفوائد للبشرية.

لمزيد من المعلومات، يرجى زيارة الموقع: https://www.emc.fund

تم الحصول على هذا المقال من الإنترنت: تقرير EMC Labs لشهر أبريل: ظهور أزمة مالية كلية، لكن الأموال الموجودة في الموقع تظل دون تغيير

ذات صلة: هذا هو السبب في أن تصحيح PEPE لم ينته بعد

باختصار، توقفت الحيتان عن تجميع PEPE في الأسبوع الماضي، مما يشير إلى عدم اهتمام المشترين الكبار. تغير SAR من الاتجاه الصعودي إلى الهبوطي وهو حاليًا في مسار تنازلي، مما قد يؤدي إلى تصحيح 40% تقريبًا قريبًا. تشكل خطوط EMA تقاطعًا مميتًا، مما قد يؤدي إلى اتجاه هبوطي قوي في الأيام القليلة المقبلة. يستعد سعر PEPE لانخفاض ملحوظ، مع توقف الحيتان عن تراكمها الأسبوع الماضي، مما يعكس انخفاض اهتمام المستثمرين. إن تحول مؤشر SAR من الاتجاه الصعودي إلى الهبوطي، جنبًا إلى جنب مع التصحيح المحتمل المتوقع لـ 40%، يظهر أيضًا التوقعات الهبوطية. بالإضافة إلى ذلك، يشير ظهور تقاطع الموت في خطوط EMA إلى أن الاتجاه الهبوطي القوي قد يترسخ قريبًا. تشير هذه المؤشرات الفنية مجتمعة إلى فترة صعبة قادمة ...